福建龙净环保股份有限公司(龙净环保,600388)于2000年上市,是国内最大的除尘器生产企业,2003年介入脱硫EPC市场,2008年介入脱硝EPC市场,截至2011年中期龙净环保收入构成中除尘业务占60%,脱硫、脱硝EPC占27%。龙净环保在2010年中国燃煤发电行业脱硫EPC市场占到13.68%的市场份额,居首位。2000年到2010年龙净环保收入和净利润的复合增速分别达到33.56%、27.85%。

2011年版的《火电厂大气污染物排放标准》将中国火电厂污染物排放标准一举提高到与发达国家看齐,我们认为这意味着存量火电厂的除尘、脱硫设备需要大面积改造、脱硝设备需要在2-3年内全面建设,加之我们预计火电机组未来5年仍保持年均4700万千瓦的投产容量,因此我们认为电力环保行业的市场空间依然很大,此外钢铁、建材等行业也存在类似的环保改造和新建需求。

我们认为环保标准提高、节能减排紧迫性加剧,电力和其他行业都将加大环保投入,这将给大气污染物治理企业带来更大的市场空间,龙净环保作为市场龙头将受益于此。

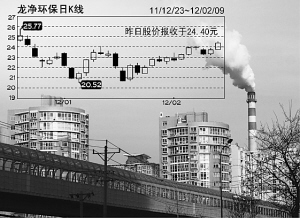

我们预计龙净环保2011-2013年EPS分别为1.25元、1.50元、1.67元,未来三年CAGR为15.79%,参考行业可比公司平均PE,我们给予龙净环保2012年20倍PE,得出目标价30.09元,对应2013年PE是18倍,建议买入。

火电厂将加大环保投入

随着《火电厂大气污染物排放标准》2011年版的发布以及《“十二五”节能减排综合性工作方案》的出台,我们认为火电厂加大环保投入迫在眉睫,未来电力环保市场的投资机会在于改造需求(存量机组的除尘和脱硫改造)和新建需求(存量机组新建脱硝以及新建机组的除尘、脱硫、脱硝)。我们预计2011-2015年电力除尘、脱硫、脱硝的市场空间分别是436.44亿、390.29亿和733.97亿元,高于前五年。

龙净环保提供火电厂烟气处理一站式服务,在电力除尘领域市场占有率第一,与脱硫、脱硝行业不同,电力除尘领域的五大电力集团并未介入,龙净环保除尘收入规模远远领先于竞争对手,除尘业务毛利率长期高于脱硫、脱硝业务毛利率,“十二五”期间电力除尘改造市场一旦大幅增长,我们预计龙净环保将大大受益;此外龙净环保在脱硫领域依然占有比较高的市场份额(2010年当年市场占有率为第一),脱硝行业市场竞争格局与脱硫市场类似,脱硝市场的启动在2011年,我们预计投资高潮在2012-2014年。

龙净环保旗下脱硫、脱硝业务毛利率高于国电集团下属的国电科环和中电投下属的远达环保的可比业务毛利率,作为一家独立于电力行业的民营企业取得现有的行业地位,凸显龙净环保的竞争力。

龙净环保提供火电厂烟气处理一站式服务,除尘业务发展于火电装机高速增长的“十五”期间,脱硫业务繁荣于火电厂提高二氧化硫排放标准的“十一五”上半阶段。目前龙净环保在脱硝、气力输送领域业绩小荷才露尖尖角,我们预计随着《火电厂大气污染物排放标准》2011年版的进一步落实,存量电厂除尘、脱硫的改造需求以及新兴的脱硝市场都将给龙净环保带来新的发展机会。

除尘业务改造市场大

国内除尘行业起步晚、发展快,目前已进入世界先进技术行列。上世纪80年代相关企业先后引进瑞典FIAKT公司,德国LURGI公司,美国GE、EE公司技术,上世纪90年代以来随着中国电力市场的大规模发展,除尘行业也得以迅速发展。目前我国是世界上第一大除尘器生产国。

龙净环保在除尘领域的市场占有率多年排名第一,其市场涉及电力、冶金、建材等行业,除尘器生产企业约200家,2009年市场份额排名前五名的公司是龙净环保、菲达环保、兰州电力修造厂、浙江天洁以及浙江信达雅。根据环保产业协会数据,龙净环保规模远远领先于排名第二的菲达环保。

龙净环保在中国除尘领域市场份额排名第一,在印度等东南亚国家也具有较强竞争力。龙净环保除尘产品覆盖了电除尘、袋式除尘以及电袋复合除尘,其中90%运用于电力行业,技术水平国内领先,部分产品国际领先。龙净环保近年开发的电袋复合除尘器在国内首次运用于60万kW(已经投产)和100万kW(尚未投产,订单执行过程中)的大机组。

工业除尘技术有电除尘和袋式除尘两类,存量市场电除尘器占据70%(电力行业90%)以上的市场份额,截至目前我国已投产的1000MW等级燃煤机组全部采用电除尘器;2000年以后,部分300MW燃煤机组开始使用袋式除尘器;电袋复合除尘器是我国新开发的除尘设备,2004年首次在燃煤电厂中应用,目前已经投运的25MW~600MW机组几十台。

我们认为除尘器“电袋”之争的结果会进一步提高除尘设备的设计标准,进而提高除尘器的造价,这对于龙净环保这样在电除尘、袋式除尘、电袋除尘领域平衡发展的公司有利。

我们预计2011-2013年全国电力除尘市场规模分别为79.41亿、94.33亿和88.93亿元,龙净环保电力除尘订单分别为18亿、20.9亿和18.8亿元。

脱硝业务启动在即

2001年版的《国家环境保护“十五”规划》、2003年版本的《火电厂大气污染物排放标准》提出二氧化硫减排标准和2004年脱硫电价的出台,催生了脱硫EPC行业。由于中国将近50%的电力装机在五大发电集团旗下,而五大发电集团除华能集团外均有下属脱硫(脱硝)公司,这使得像龙净环保这样独立于五大电力集团之外的公司具有先天的劣势,但即使这样,龙净环保在该领域还是占了很高的市场份额,根据第三方数据,以2010年新增装机容量计,为中国燃煤发电行业提供脱硫EPC服务的十大公司及其市场份额中,龙净环保占到13.68%的市场份额,排名第一。

我们预计2011-2013年全国电力脱硫市场规模分别为72.36亿、76.70亿和104.08亿元,龙净环保脱硫订单分别为14.00亿、9.18亿和8.90亿元。

燃煤发电产生两种氮污染物,其中90%为一氧化氮(NO),其余为二氧化氮(NO2)。2010年中国电力行业排放了1100万吨氮氧化物,占全国氮氧化物总排放量的74%。到2010年底,中国燃煤发电装机容量为6.61亿kW,其中安装脱硝设备的只有8000万kW,占比远低于脱硫设备。

目前脱硝技术主要有选择性催化还原(SCR)和选择性非催化还原(SNCR)。SCR是世界上使用最广泛的技术,我们预计它将成为中国的主流脱硝技术,因为其可靠性强而且氮氧化物脱除效率高。

2011年版的《火电厂大气污染物排放标准》首次提出严格的氮氧化物减排要求(2003年版提出的氮氧化物排放标准即使不建设脱硝设施也可以达标),同时2011年12月政府公布了临时脱硝电价(0.8分/kW),2011年脱硝市场开始启动。

我们预计2012-2014年是脱硝市场的投资高潮。脱硝EPC的主体与脱硫EPC基本一致,因此脱硫EPC的竞争格局决定了脱硝EPC的竞争格局。

我们预计2011-2013年全国电力脱硝市场规模分别为112.44亿、121.20亿和224.55亿元,龙净环保脱硝订单分别为3.00亿、8.29亿和15.35亿元。