锂电头上悬着的一把剑,暂时稳住了。

前两天,美国财政部和国税局发布了最终的IRA法案,能源部给出了“受关注外国定义实体”(FEOC)的最终解释。

其中,对石墨负极产品所使用材料的重新定义,将赋予其两年的缓冲期。按照意思引申,其他电池材料如电解质、粘合剂等也遵循新的解释范围。

也就是说,美国暂时放松限制这些中国产品出口美国本土,同时对于国内材料企业,在25-27年通过海外电池厂进军美国市场,给予了他们充分的时间打开大门。

市场的反应迅速,石墨烯概念集体走高,东方碳素涨近14%,百川股份、中科电气涨超7%,尚太科技、翔丰华涨超5%。

一

最终法案与之前几版变化不大,此前对FEOC的限制在于关键矿物(Critical minerals)、Battery components,这项规则原定25 年1月1日针对用于生产电池组件的关键矿物生效。

1)Battery component需要在24/25年须满足60%/60%的非FEOC供应比例才可以拿到最多3750美金补贴。

2)关键矿物在24/25年须满足50%/60%的非FEOC供应比例才可以拿到最多3750美金补贴。

本次变化体现在关键矿物一项上,对负极材料的要求有实质性的延缓两年的要求。

由于天然石墨和人造石墨通常需要混配,而人造石墨上游难以追踪,石油焦针状焦在很多中间环节已无法区分原材料来源,因此负极被定义为“难以追溯的材料”,其中包含负极石墨,电解质盐、粘结剂和电解液添加剂中含有的关键矿物。

法案明确,新能源车合格制造商需事先提供书面报告,解释在过渡期后供应商如何才能满足FEOC的限制性规定,过渡期截止到2027年1月1日。

美国既想发展新能源产业链,又想逼制造业回流的难度有目共睹。就负极材料一项,真正在美国落地的负极产能都很少,加起来也就10万吨出头。

而且生产300GWh电池对应50万吨负极材料,每年耗电量高达53亿度,这是美国铸造行业将近一半的耗电量,这将给美国设备老化严重的电网造成巨大冲击。不是不愿意做,实在没条件做。

其次,最终解释引入了Battery material新名词概念,对于Battery、Battery material、Battery component的概念进一步明确。

比如,不直接产生电压电流的材料不归类为Battery,例如热管理、电池壳、铝塑膜,这些大概率不会受限于FEOC的供应限制。

而且,有些属于Battery material但不属于Battery component的中间品,大概率也会放开限制。

比如,涂覆后的隔膜被定义为Battery component,而基膜与涂覆都被定义为Battery material。后者理论上不应在FEOC的限制范围中。

另外,法案定义了既不属于Battery material,也不含关键矿物的Battery material,例如导电剂、铜铝箔(光箔)、电解液溶剂、PVDF、CMC,因此也不受FEOC限制。

因此,今天除了石墨烯,整个锂电池板块也出现了不小的异动。

二

经过一年的调整,主材环节价格与出货量下滑造成业绩下滑,二三线企业已近盈亏平衡甚至亏损,此时估值只是反映未来现阶段的业绩调整,而且其中一个压制因素就是美国IRA。

但对于整个行业面临出清后,政策环境一直在变化,未来增速如何调整,可能尚未准确Price in,等待时间判断。

真正具有产业链定价权,盈利具备韧性的企业,而且还能在海外市场吃开的龙头企业,值得我们去认真关注,从一季报表现来看,公募基金已经有所行动了。

2024Q1 电新行业基金持仓比例为 8.83%,环比+0.07%,2024Q1电新行业超配比例为2.56%,环比+0.25%,在申万分类,电新持仓位于电子、食品饮料、医药生物之后。

各子板块中,锂电池的持仓比例环比提升最大(+2.07%),其余子板块出现了环比减仓。

在个股持仓上面,宁德时代依旧是2024Q1公募基金的主要持仓对象,基金持仓市值达到580.06亿元。亿纬锂能、科达利、璞泰来、天赐材料位居二到五位,欣旺达与国轩高科排名小幅提升,跻身前十名。

此外,基金对一些企业进行了加仓,负极材料市占率排名前列的尚太科技,基金持仓占公司流通股比约为28.22%,幅度环比出现了将近9个点的增加。

业绩方面,产业链各环节出清速度不一,但都反映了一个出货量持平或下滑,利润水平不同程度调整的境地,只不过其中优等生,依旧是优等生。

中游头部电池企业出货量环比下滑10%-30%,同时,受到稼动率环比回落影响,头部电池企业单位净利环比略降0.01元/Wh以上。

大部分正极企业在去年四季度基本已经完成库存的大额减值计提,受到1-2月行业开工率较低影响,磷酸铁锂企业Q1仅湖南裕能依托规模优势实现盈利、三元正极企业Q1盈利显著承压,但相较2023Q4环比多呈现向好态势。

一季度只有头部企业负极产品的单吨经营利润整体能与Q4持平,但出货量受传统淡季影响出现下滑,负极竞争压力较大,多数二三线负极企业已近盈亏平衡或亏损状态。

电解液去年四季度出现了较大的利润下滑,扣非单吨净利环比下降57%-67%,Q1受传统淡季的影响,平均出货量环比下降约20%-30%。隔膜产品仍在持续降价,Q1结构件的单位价值量环比下降约5%-10%,行业整体毛利率继续下滑。

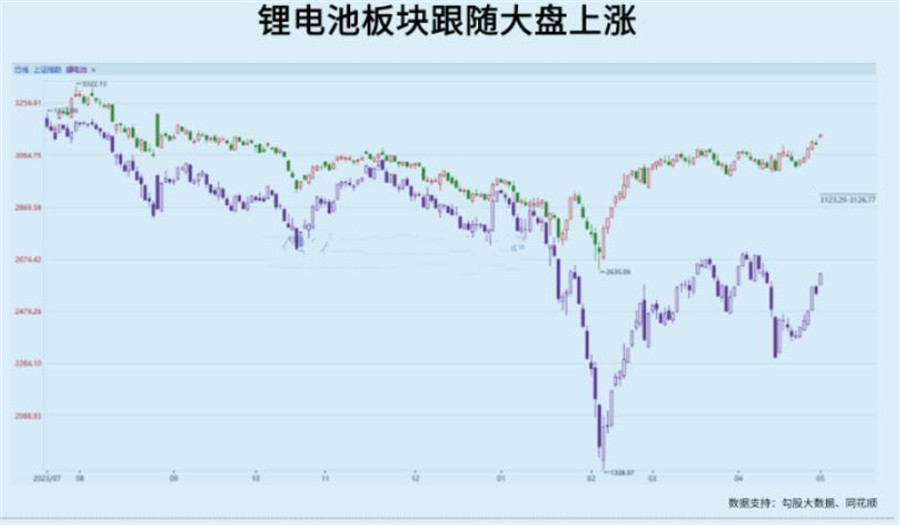

四月底锂电池板块跟随大盘普涨,随着二季度逐渐步入旺季,锂电基本面呈现边际好转的趋势。

伴随以旧换新补贴政策落地,国内新能源车Q2需求有望得到快速释放,同时部分储能项目或计划在年中并网,二季度电池及各材料环节需求环比有望提升。