全国碳市场第二个履约期“免费配额将收紧”的政策基调已基本确定,但配额分配方案等多项关键政策亟需在2023年尽快敲定。

免费配额减少,意味着高碳排企业必须花钱在碳市场上购买排放量,花钱多少取决于碳价高低。

全国碳市场第二个履约期覆盖2021年和2022年两年的碳排放,控排企业需在2023年12月31日前完成履约。由于距离履约期限较远,且政策不明朗,2022年全国碳市场的交易冷清,成交量和交易金额同比均下降了七成左右。

在2022年交易需求被抑制的基础上,全国碳市场2023年的交易量预期将大幅上升。第二履约期的碳配额分配方案尚未确定,不过主管部门已明确表示免费配额将减少。这意味着2023年全国碳市场可出售的配额盈余将减少,市场需求将增加——按常理,碳价将会上涨。

但多位业内人士对《财经十一人》透露,为缓解企业的财务压力,主管部门正在考虑推出“借碳”政策,即允许企业免费将自己明年的配额用于今年履约。这相当于大幅增加配额供应,2023年的交易碳价可能因此下跌。

亦有业内人士指出,如果收紧免费配额的趋势不可逆转,那“借碳”这种寅吃卯粮的政策虽能缓解寅年的压力,但又会让卯年的压力加大。

无论如何,业界最大的呼声是尽快明确相关政策,给市场以长期发展的信心。因为碳市场是虚拟交易市场,只有规则完善,预期稳定,才能健康发展。

2023年,全国碳市场将有多项政策落地。除了第二履约期的配额分配方案,全国碳市场的顶层设计法规,以及可抵消碳排放的自愿减排市场政策都在积极推进中。

交易量将回升,碳价受“借碳”政策影响

2022年是全国碳市场第二个履约周期的第一年,交易十分冷清。

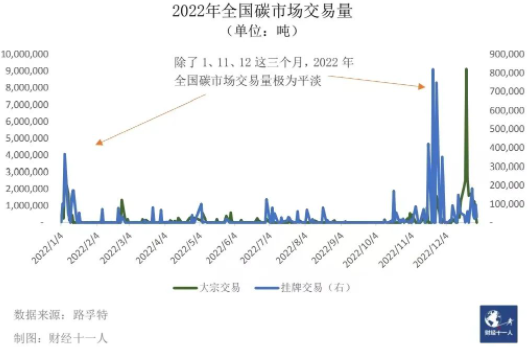

2022年,全国碳市场碳配额交易量为5088.9万吨,其中大宗协议交易占比87.84%,挂牌交易占比 12.16%,总交易量较2021年同比下降71.54%。总成交金额为28.1亿元,同比下降63.27%。

相较2022年全球125亿吨的交易量和8650亿欧元(约合6.3万亿元人民币)的交易额,中国碳市场的规模显然与中国作为全球第一大碳排放国的减碳需求差距甚远。

政策不明确抑制了全国碳市场的交易需求。

据信息服务商路孚特统计,从2022年2月到10月,超过40%的交易日都只有不到100吨的碳配额在全国碳市场交易。北京理工大学发布的报告显示,2022 年全国碳市场换手率在2%-3%内波动,低于国内七个区域试点碳市场约5%的平均换手率,更远远低于欧盟碳市场约500%的换手率。

2022年11月3日,生态环境部发布第二履约期(2021-2022年)发电企业配额分配实施方案的征求意见稿(下称征求意见稿)后,全国碳市场的交易开始回升。该征求意见稿并非最终版,但明确传递出了要下调碳配额基准线的政策方向,即减少发放免费配额。

路孚特根据上述征求意见稿测算,与2019-2020年全国碳市场第一个履约周期相比,2021年和2022年的免费配额将至少下降6.5%。

这意味着有配额缺口的企业数量,以及缺口的规模都将扩大。第一个履约周期里,共有2162家发电企业为控排主体,年度覆盖二氧化碳排放量约为45亿吨。生态环境部发布的《全国碳排放权交易市场第一个履约周期报告》显示,847家企业在第一履约周期存在配额缺口,缺口总量约为1.88亿吨,约占第一履约期碳市场覆盖范围内排放量的2%。预计第二个履约周期的缺口规模将大于第一个履约周期。

因此,全国碳市场配额交易从2022年11月开始增多。11月和12月的全国碳市配额交易量占2022年全年交易总量的三分之二。11月的交易量为730万吨,12月为2625万吨,超过1-11月份交易量总和。

不过,第一履约周期的免费配额整体有盈余,第二履约周期则有可能出现配额整体有缺口。也就是说,需要用第一履约周期余下的配额来交易、履约。

碳中和服务商中创碳投根据上述意见征求稿推算,2021年、2022年全国碳市场发电配额缺口分别约为4000万吨和3000万吨左右。假设第一履约期的过剩配额能等量结转,第二履约期的配额供需会比较宽松。不过,实际的交易情况还取决于配额盈余企业是否会惜售。

2022年全国碳市场碳配额交易加权平均价为55.30元/吨,同比2021上涨近30%。从常理来看,全国碳市场2023年的配额交易价格还会有一定的上涨空间。路孚特根据自有模型和配额分配方案的征求意见稿,以及中国电力行业数据来估算,预测2023年全国碳市场的交易均价为66元/吨。

在交易量方面,由于2023年年底是第二履约周期企业履约的截止时间,今年的交易量势必将比2022年有较大提升,交易高峰期将在下半年。

路孚特碳组高级分析师谭琭玥对《财经十一人》表示,全国碳市场的市场运行和保障制度还不完善,控排企业大多处于被动履约的状态,即在履约前较短时间内进入市场交易。现货交易的碳市场一般在履约截止日期前出现交易高峰,流动性比成熟的金融市场差;在非履约季,碳价没有很好地反映碳减排资产的价值——全国碳市场即是如此。在2023年在履约截止日期前,预计全国碳市场的流动性会大幅提高,量价齐升。

但是,如果主管部门推出“借碳“政策,即允许企业免费将自己明年的配额用于今年履约。这相当于大幅增加配额供应,2023年的碳价可能会下跌。

一家存在配额缺口的控排企业碳市场负责人对《财经十一人》说,政策确定之后,如果没有意外,“我们买碳的报价预计在60—70元/吨。但要是允许企业预支明年碳配额来履约,我们的报价就会往30—40元/吨这个区间上走了。”

碳市场需要长期、稳定的制度安排

全国碳市场诸多政策中,确定配额分配方案最为急迫。第二履约期的配额分配方案本应在2022年年内发布,但至今未敲定。业内认为,其难点在于如何平衡“减少配额”与”“加重企业负担”两者的关系。

据路孚特计算,第一履约期结束后市场上尚有3.52亿吨配额盈余。这些盈余配额如何结转至未来的市场尚无确定的政策。

无论是督促企业减排,还是稳定碳市场发展,全国碳市场的配额发放都应逐年减少。第二履约期配额分配征求意见稿计划减少的配额规模,可以消除第一履约期盈余未交易的绝大部分配额。这意味着有缺口的企业数量增多,且企业的缺口规模扩大,需要购买碳配额的企业财务负担较大。

“借碳”政策(允许企业将自己明年的配额用于今年履约)是解决上述难题的选择之一。目前主管部门仍在考虑之中。

路孚特碳组首席分析师秦炎表示,让企业提前预支来年的免费配额来履约,其实就是在给煤电企业纾困,同时打压囤积配额的投机行为,也有利于收紧配额的政策平滑落地,从而解决第一履约期配额供应过剩的问题。短期内,“借碳“政策会使碳价下跌,长期看,它有助于缓解配额过剩,使碳价得到长期支撑。

欧盟碳市场有类似的“借碳“政策。欧盟碳市场是每年二月发放当年的配额,每年四月份履约上一年的排放,企业可以用当年已分配的配额履约去年的量。但不允许预支未来没有分配的配额来履约。

也有业内人士认为“借碳“政策不合时宜。“借碳政策就像是为了填一个坑,又去挖另一个坑。”某资深碳市场人士说,碳市场需要长期稳定的政策,经常发布令人意外的临时政策会打击对市场的长期预期。

为了全国碳市场长期平稳发展,更重要的、业界更期待的是发布顶层设计的法规,即《国务院碳排放权交易管理暂行条例》。

2022年7月14日,《国务院2022年度立法工作计划的通知》明确了16件拟制定、修订的行政法规,其中包括由生态环境部起草的《碳排放权交易管理暂行条例》。该条例目前是待审未定。

当前全国碳市场等级最高的法规制度为生态环境部2021年颁布的部门令《碳排放权交易管理办法(试行)》。由于其法律级别较低,对企业不购买足够的配额履约或不按规定报告排放等情况,仅能处于三万元以下的罚款。

中央财经大学绿色金融国际研究院发布的《2022中国碳市场年报》认为,第一个履约期内全国碳市场总体配额富余,却有企业临近履约截止日还无法从市场上购得配额,需要当地主管部门从中协调。这反映了富余配额持有者因担心未来碳市场规则变化会导致其未来的履约所需配额难以得到满足,因此选择在当前时点惜售以储备多余配额应对未来履约压力,这与当前全国碳市场缺乏较长时期的控排目标和配额分配方案有关。

该报告认为,长期规划的不明确带来两个方面的危害:一方面,企业无法判断未来配额分配方案的约束力度,造成不以履约为目的的交易非常少,不利于碳市场价格发现和资源配置;另一方面,长期定价机制的缺失难以引导企业进行低碳投资,在一定程度上阻碍了社会低碳转型和控排企业的减排进程。

业界预期CCER年内重启

可抵消碳排放的中国核证自愿减排量(China Certified Emission Reductions,下称CCER)是碳市场的必要补充。控排企业可使用CCER履约(1个单位的CCER等同于1个碳排放配额)。

据生态环境部统计,全国碳市场第一履约周期(截至2021年底),控排企业累计使用CCER约3273万吨用于配额清缴抵消。市场中剩余的可流通CCER约为1000万吨。

据中央财经大学绿色金融国际研究院统计,2022年市场共计成交795.9万吨CCER,同比2021年下降95.46%。

据此计算,目前市场中剩余CCER数量不足200万吨。而所有的CCER都是2017年3月之前审批的。第二个履约周期已过半,此轮履约期里CCER该如何使用尚无定论。

国家发改委于2017年3月宣布暂停有关CCER方法学、项目、减排量、审定与核证机构、交易机构备案的申请。CCER的审批重启和签发等相关工作至今仍处于暂停状态。

谭琭玥表示,CCER没有重启的主要原因有三个:一是多部门协调,需要时间周期较长,二是目前政策所涵盖的方法学等技术文件还没确定,三是全国碳市场第二履约期配额分配方案仍未发布,CCER政策需要与其协同,晚于其发布。

业内普遍预期,在今年年底履约截止日前,CCER的审批应该能重新启动。不过,能签发多少CCER,并在全国碳市场用于履约,则难以预计。按照目前的进展来看,第二履约期内可用于抵消碳配额的CCER数量将低于第一履约期,市场供需较为紧张。

CCER的相关政策不仅影响全国碳市场的市场行情,还关系到中国碳市场与国际碳市场接轨的情况。国际碳减排量的流通和认证即将成为现实,CCER的重启和交易则是中国碳市场与国际接轨的前提。

2021年年底举行的第26届联合国气候变化大会(COP26)已达成了国际碳市场的机制安排和实施细则。全球化的碳交易体系正在逐步建立,全球碳价的形成以及碳市场正在走向互联互通。

根据《巴黎协定》第六条:国际减碳合作将建立一个会计框架,允许国际碳排放权转让,把多个国家的碳排放交易体系连通;同时,建立一个联合国中央机制,让各个国家之间可通过交易获得碳信用(经核证的减排量被称为碳信用)。例如,A国给B国一定的费用建造风电场,A国因此获得碳信用。目前,韩国已与越南达成协议,将在越南投资减排项目,以完成韩国的碳减排目标。

在国际能源产业动荡的2022年,全球碳市场继续蓬勃发展。据路孚特统计,去年全球碳交易额达到创纪录的8650亿欧元。全球排放市场上约有125 亿吨碳许可证易手,比上一年减少20%。但由于交易价格上涨,总交易额增长了14%。全球最大的碳市场欧盟碳市场(EU ETS)去年交易额约7510亿欧元,比上年增长10%,占全球总量的87%。由于乌克兰战争后能源价格飙升,去年欧盟碳市场碳价平均超过每吨 80 欧元,比前一年高出50%。