近日,比亚迪能源巴西分公司宣布,其光伏组件累计产量突破200万块,让很多人大吃一惊:比亚迪原来还做光伏?

殊不知,比亚迪的光伏梦早就开启了——比亚迪总裁王传福在2010年表示,未来的日子里,人们将住着比亚迪建造的,用光伏、储能系统发电的新能源住宅;开着比亚迪生产的电动汽车;这些住宅都可以为比亚迪电动汽车充电。

并且其海外布局也有在开展,尤其是在巴西力度较大:建厂+扩产线+建立研发中心。

但其光伏业务影响力都不如近几年才开始的比亚迪口罩业务高。

细扒了年报才发现,该业务一直被比亚迪淡化:除了2011年的招股书,其他的年报中关于该业务的情况一直被放在汽车、手机部件业务之后的二次充电业务里。

从2013年开始,关于光伏的业务回顾大体都是一个意思“环境差、市场竞争激烈”,目前“亏损在大幅收窄”。

直至最近,比亚迪巴西光伏业务数据公布,其建立新能源王国的野心昭然若揭——光伏发电、储能存电、新能源汽车用电,形成能源闭环。

那么,此次在巴西光伏组件突破“200万块”产能的大好成绩,是否意味着比亚迪光伏离见到“光”,实现新能源王国的梦想并不远了?

巴西,比亚迪的心头好

太阳能发电这一片前途光明的市场,比亚迪起初节奏安排得十分紧凑:

2007年,比亚迪开始研发太阳能技术;

2008年,建立比亚迪太阳能公司,同年搭建多晶硅和太阳能电池产线;

2010年,王传福制定了以新能源汽车、太阳能电站、储能电站为主导的新能源规划;同年开启了出海之旅。

出海是每一个光伏厂商的必经之路,但目前来看,比亚迪光伏尤其偏爱巴西:

2017年,比亚迪先是在巴西坎皮纳斯开设光伏组件厂(生产设施中投资大约4779万美元),并在坎皮纳斯大学开设一个以太阳能发电为主的研发中心(至少投资94万美元);

2022年4月,比亚迪又新开设了一条光伏组件新产线;同时,还宣布将于2023年12月开始在巴西生产光伏组件新产品。

那么为何是巴西?

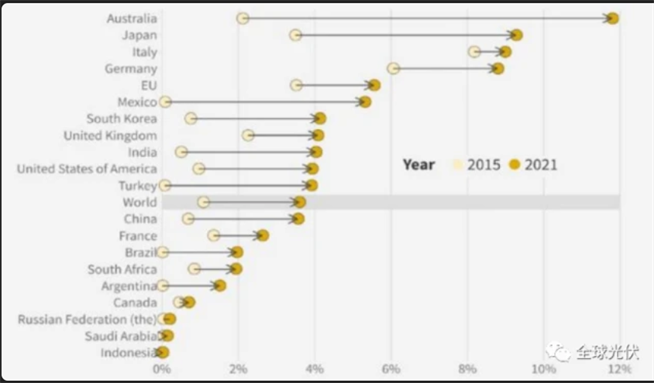

一是更大的市场欧洲、美国已然是红海。

参照价值量最高的逆变器细分市场,短短三年行业平均售价下降69%,竞争尤为激烈。并且比亚迪在年报谈及海外(欧美等国)光伏业务亏损时,也表示是因为“受激烈的市场竞争和产品价格不断下降的影响。”

除此之外,2011年欧美的双反政策历历在目,出口遭遇到巨大阻碍。2012年中国光伏产品对美国的出口额下跌近50%,对欧洲的出口额下跌71%。其进军欧洲、美国的步伐势必要暂缓。

二是巴西确实是一块埋着金子的沃土。

成熟市场挤不进去,去未开垦的土地占个坑便是上上之选(2013年的巴西,光伏发电还只有1GW)。当时被安排到巴西开拓市场的李铁(现比亚迪巴西分公司总经理),表示若能做精巴西市场,再去其他国家,遇到的挑战就会相对小一些。

巴西政府从2012年就开始“向光而行”,企图收留最近一年的心碎光伏厂商:

2012年出台文号“482/2012”的净计量电价政策,给户用光伏开了扇大门;

2014年出台首轮大型竞价,让巴西的大型项目有了突破性的进展,截至2014-2019年间巴西共完成了7轮的光伏招标,共开出大约4.4GW的标案量;

2015年年底,巴西政府为鼓励分布式能源发展,出台奖励计划“ProGD”,借由提供税则减免、信贷额度等方式鼓励大众安装分布式电站,并且放宽分布式项目的容量限制(5MW);

而政策仅仅是一方面,其丰富的太阳能资源才是那块奶酪。

巴西的国土面积有80%位于热带地区,日照量充足——年均日照量大概在平均每平方米1,700-1,800千瓦小时左右(中国全国平均年水平面总辐照量约1493.4千瓦时/平方米)。

凭借着5年的经营和巴西自带日照BUFF,比亚迪在巴西也获得了相应的回报——根据能源研究机构Greener公布的数据显示,2020年巴西光伏组件进口量排名统计中,比亚迪超过了隆基和晶澳等龙头企业,达到了426MWp。

比亚迪因此也加重了巴西的布局,希望能够通过巴西实现自己的新能源三角梦:

刚刚步入巴西市场时,比亚迪巴西公司总裁泰勒·李表示,“巴西是世界上太阳能发电潜力最大的国家之一,光伏业务将和电动汽车一起,结合已经在巴西城市中流通的电动出租车和公共汽车,共同建设零排放能源生态系统。”

这也就是2010年,比亚迪总裁王传福的新能源蓝图——未来的日子里,人们将住着比亚迪建造的,用光伏、储能系统发电的新能源住宅;开着比亚迪生产的电动汽车;这些住宅都可以为比亚迪电动汽车充电。

光伏,闷声亏大钱

当我们把视线从巴西拉回到全球,发现比亚迪整体光伏业务至少从2013年以来,一路都在亏亏亏。

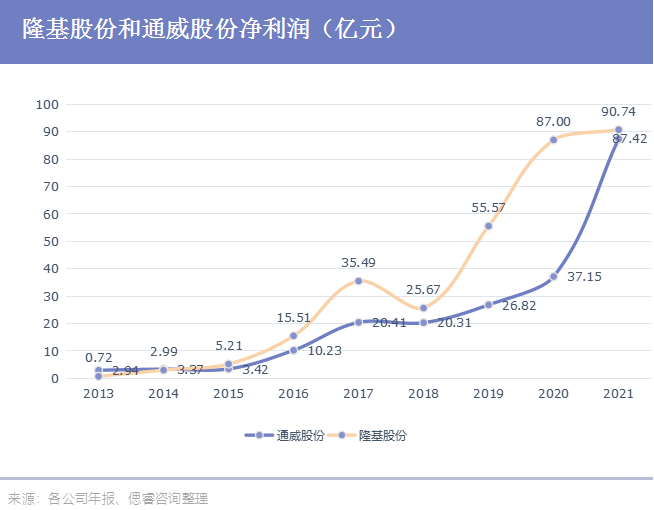

为啥比亚迪连年亏损,但隆基股份、通威股份等龙头都在哐哐数钱?

这,就不得不复盘一下光伏赛道历史发展情况——纵观近20年光伏的大起大落,发现不少“莽夫”在几轮周期中掉进大坑。

2004-2011年,国内厂商以加工厂的身份开启第一段光伏探险之旅,普遍将原材料+市场放置海外。

在这个时代里,因上游多晶硅生产技术被美、日、德垄断,国内厂商只能进入技术门槛较低的组件环节,用低价打开海外市场。

比亚迪的选择和当时很多厂商一样,签订长期以固定价格采购硅料、硅片等原材料的合同:

2010年10月,与硅材料供应商江西赛维LDK签订为期一年的合同:买方以65万元/吨的价格向卖方采购3,000吨多晶硅材料;

2010年12月,与多晶硅硅片供应商苏州协鑫光伏科技有限公司签订为期五年的合同,累计采购36100万片多晶硅硅片;

同月,与海外原材料生产厂商MEMC签署为期五年硅片采购协议,具体数量年报未披露;

很明显,比亚迪试图在多晶硅疯狂涨价之时,用更低廉、更充足的原材料储备去迅速扩展产能。

做得更早、野心更大的初代光伏巨星无锡尚德,也是这一条路线:

无锡尚德在2006年与MEMC签订十年长期合同之后迅速扩产,其战绩十分辉煌——在2008年尚德光伏组件产量翻了10倍,成为全球产能第一的光伏组件企业。

但好景不长,2008年的金融危机给出了“First Kill”:

金融危机大背景之下,欧美光伏需求骤减,多晶硅价格直线下滑——比亚迪、无锡尚德等厂商不得不以双倍价格继续从MEMC购买硅料,做着亏本买卖。

屋漏偏逢连夜雨,2011年的“Double Kill”很快就来了:

欧美"反倾销、反补贴"政策出台,光伏厂商的市场“啪”消失了——2012年中国光伏产品对美国的出口额下跌近50%,对欧洲的出口额下跌71%。

原材料高出一截,市场缩小一截,比亚迪、无锡尚德们掉进了“原材料外购+市场外置”的大坑。2011年,超过350家企业宣告破产,登顶过全球第一的无锡尚德在2013年彻底崩盘。

只不过与专做光伏的公司相比,比亚迪光伏业务权重只有1/3,未沦落到崩盘,但大规模亏损在所难免

2011-2018年,在国家补贴红利下放之时,把握原材料核心技术的光伏厂家们开启了第二段光伏之旅。

在2011年之后,国家开始拯救光伏产业:

2013年2月,国家发改委下发《关于完善光伏发电价格政策通知》,宣布将按0.35元/度电的标准补贴国内分布式光伏发电产业,为行业给予了资金支持;

2013年7月,《国务院关于促进光伏产业健康发展的若干意见》出台,宣布将光伏产业的发展重心转移到扩大国内市场、提高技术水平上来,并将未来两年内的光伏装机目标上调66%。

······

国内的光伏市场这才让出海已久的游子们有了家的感觉。

比亚迪在此期间,拿了不少补贴。据偲睿洞察统计,2012-2016年比亚迪的光伏拿了国家至少1亿元补贴,并且参照比亚迪在新能源汽车业务拿了国家有关新能源车业务近1/5的补贴来看,比亚迪的光伏路线也是扩产、占坑、拿补贴。

其中在国内做过的项目,包括但不限于在其官网上能看到的:2014年,比亚迪参与了当时国内最大的太阳能发电与光伏农业综合开发一体化项目——中国陕西合阳桂花能源150MW项目。

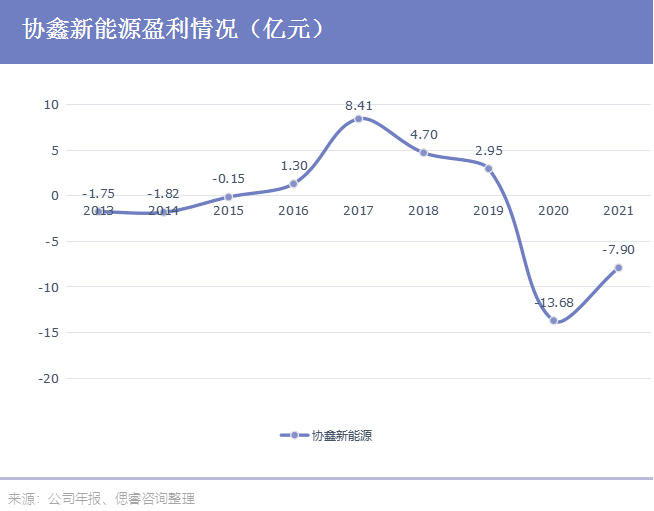

但刚刚发展起来的中国光伏市场,一时承受不住扩产的“热情”:要补贴的速度远大于电站带来收益的速度。2018年,中国光伏补贴的拖欠缺口超过了600亿元。

于是国家开始及时止损:

2018年5月31日,国家发改委、财政部和国家能源局等主管部门联合下发《关于2018年光伏发电有关事项的通知》表明,从5月31日起,中国有补贴的分布式项目将从不限制建设规模收紧为全年10GW。而当时,中国的分布式项目装机规模已接近10GW。

也就是说,2018年后,补贴不复存在。

这害苦了不少前期大规模扩产的光伏厂商,例如保利协鑫,到2020年底,国家拖欠协鑫新能源的补贴就已高达91.7亿元,至今没走出亏损魔咒。

根据比亚迪在该时段的年报披露,比亚迪一直处于亏损之中——年报大多都是用“亏损幅度在收窄”来表明光伏业务经营情况。

在2018年之后,隆基绿能带着原材料成本更高,但实际应用更具效率、有更大降本空间的单晶硅进场,开启了第三波降本增效、技术为王光伏之旅。

从2013年起,隆基绿能在产业链的多个环节降本增效:

硅料环节,突破多次装料拉晶技术,将单晶硅成本限缩至与多晶硅持平的水平;

硅片环节,突破金刚线切技术,大幅减少生产成本;

电池片环节,采用的PERC技术路线,效率比原有路线高出近40%

到2019年底,隆基单晶硅的产能和出货量已全面超越多晶硅,成为了硅片、组件的双龙头,改写了光伏行业格局。

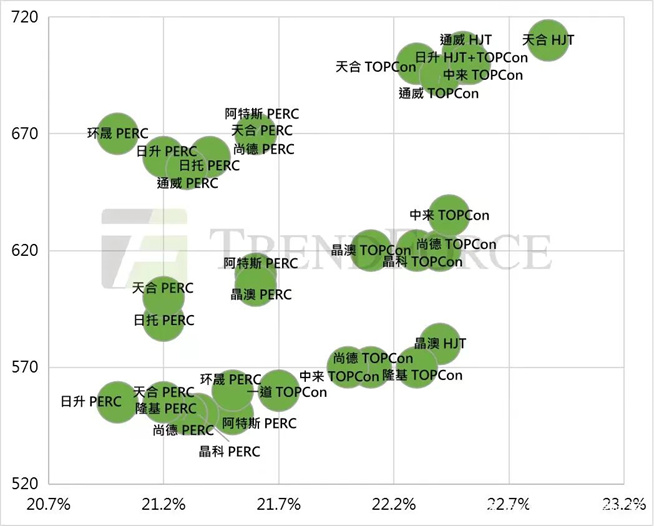

在隆基的带领之下,各路厂商们也开始奔赴技术的浪潮。比亚迪也不例外,在2020年入股阿特斯,布局TOPCon、异质结技术路线,实现更好的转换效率;2021年开始自研大尺寸半片光伏组件技术,降低了系统成本。

总结来看,无论环境多遭、政策多无情,总有考得好的优等生,抓住了发展的主线——死磕技术、降本增效,盈利曲线扶摇直上。而也总有短期盲目扩张、对技术缺乏执念的“莽夫”们掉进环境和政策铺下的大坑。

稚嫩的比亚迪光伏,连着掉进两次大坑,闷声亏大钱。

圆梦巴西

吃了国内的大亏之后,比亚迪在2018年宣布不再在国内开展光伏业务。自此,海外成为比亚迪光伏今后的战略重地。

再回到开头我们说到的,比亚迪光伏进军巴西时的战略布局——“若能做精巴西市场,再去其他国家,遇到的挑战就会相对小一些。”

换句话说,巴西,成了比亚迪光伏的破局点。

出海十余载,比亚迪总算熬出了点成绩——在2020年超越隆基、晶澳成为巴西光伏组件市场第五名。

和目前在巴西有布局的几家对比,可以发现比亚迪在巴西主要靠着汽车、储能业务的协同效果,取得了不错的成绩:

一是其光伏业务品牌认知无需费力打造,比亚迪汽车业务已让当地群众认识到比亚迪这一品牌:

2014年,比亚迪与巴西最大巴士车身制造商马可波罗正式签约,宣布双方将在纯电动校巴领域展开战略性合作;

2015年,由于比亚迪纯电动大巴的助力,巴西坎皮纳斯市成为巴西第一个拥有纯电动大巴车队的绿色城市,让当地群众对比亚迪有更深入的感知;

二是汽车业务的销售、金融服务渠道能够给光伏复用。

在今年,和巴西本土Santander银行谈汽车融资解决方案合作时,顺带提到,也会向光伏业务提供融资帮助。我们可以合理猜想,汽车销售渠道也给予了光伏一定的帮助。

三是“两条腿”走路,相较于仅有光伏业务的隆基绿能,比亚迪能够通过“光储一体化”商业模式提供更全套的服务。

如此看来,其光伏产品或许需要汽车、储能业务的加持,才会得以快速发展。

这也是因为,比亚迪本身的光伏组件竞争力不足:

先是在2010-2018年,比亚迪就没有去研发多晶硅生产、单晶硅等核心技术,丧失发展机会,靠着集团其他业务补血存活下来;迄今为止,关于光伏的专利也只有116条,并且还停留在2020年。

再是现在业内普遍认同的电池片三大路线中的TOPCon、异质结技术路线也需要借力发展。

谈到异质结技术与TOPCon技术路线时,太阳能业务总经理毕国忠表示,只有HJT能帮助比亚迪尽快跟上行业步伐。

故自2020年以来,比亚迪分别入股了目前正在研究TOPCon、异质结技术的阿特斯和金石能源,希望能够补充自己的产业链,但这两家自己也有光伏组件产品的输出,比亚迪很难掌握话语权。

产品力竞争力不够还体现在其功率、转化率相比头部几家产品还有差距——在今年9月份拉美展上,比亚迪公布的一个产品最高达到705W+,而在2021年头部们已达到该水平。

当产品本身不足够硬核,忧患将始终伴随——当国内厂商陆续带着团队和铲子卷到巴西的时候,比亚迪先发的渠道优势很有可能会被吞噬,其新能源的伟大蓝图也就得不到验证。