“动力电池回收是新能源行业的下一个收益风口,是百年才有的机遇。”今年9月上市公司格林美(SZ:002340)对投资者明确表示。

格林美高调的看好背后,是动力电池回收市场的热度升温。随着新能源汽车的渗透率越来越高,关于动力电池回收的政策暖风频吹。

一般动力电池的服役年限在5年左右,结合中国新能源汽车产业首批推广应用在2013-14年之后,第一批动力电池己经到达退役年限,今后将迎来较为持续且不断扩大的动力电池回收市场。也就是说,整个市场才刚刚起步。

中国汽车技术研究中心数据显示,2020年国内累计退役的动力电池超过20万吨(约25GWh),市场规模达到100亿元。而机构预计,2020年-2030年动力电池回收市场有望超过2000亿元。

但整个行业高速发展预期的背后,同时存在行业散乱、标准缺失、“正规军”打不过“黑作坊”等乱象。当前尚无明确的行业数据显示,究竟新能源汽车行业有多少锂电池已被回收,而由工信部认证的合规锂电池回收企业产能却处于空置状态。

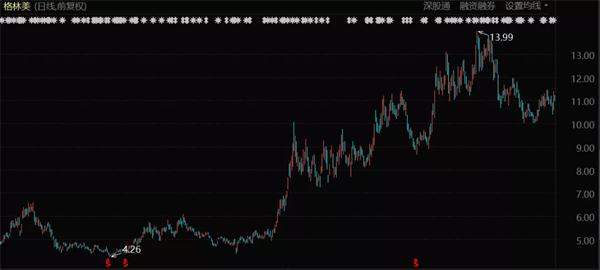

以行业内的龙头上市公司格林美为例,其回收处理的废旧电池(除铅酸电池外)占中国报废总量的10%以上,但近几年其业绩一直青黄不接,股价表现也不温不火,直到今年锂电池原料价格暴涨才迎来业绩改善。

虽然市场看似前景大好,但很难说是风口还是坑口。除了“非正规渠道”的分流、现有产能大量闲置的问题,对于电池回收的相关规范和技术标准也需加紧制定。

曾经的“伪风口”

目前国内大多数的锂电池回收产能处于空置状态。

动力电池回收过去长期都是较为慢热的行业。这个赛道曾涌入不少玩家,也被媒体大肆宣扬,但其发展却不温不火,最终被证明是伪风口。这背后的原因是多方面的。

首先,彼时动力电池的退役潮尚未到来,整体的市场规模仍然较小。

我国新能源汽车产业首批推广应用在2013-2014年之后,其销售量的高潮是从2015年开始,并在2016年和2017年持续爆发;加上动力电池的有效寿命普遍在4-6年间,因此此前第一批动力电池的退役高峰尚未到来。

其次,在这一轮锂电原材料暴涨之前,无论是再生利用还是梯级利用,动力电池回收的经济效益都比较低。

金属价格的波动会最终决定动力电池回收市场的盈亏,而金属价格又是受资源供给、技术进步、下游市场多重因素影响。以格林美为例,2019年钴金属价格从2018年的均价56万/吨暴跌到均价低于25万元/吨,这也导致其2019年的营收和净利润仅实现了个位数的增长。

另外,行业散而乱、“劣币驱逐良币”的问题一直存在。

跟家电回收行业一样,不具备相关资质的小作坊式企业加工成本低,能以高价“抢货”。而正规动力电池回收企业严格按照国家要求经营,配备专业设备、技术和人员,因此成本更高,很难回收到退役电池。

在如此不对称的竞争下,大多数退役电池流入非正规渠道,去向不明。2020年我国动力电池累计退役总量约20万吨,但据GGII数据,2020年全国退役动力电池回收量仅4.2万吨。这之间的差距多达16万吨。

但截至今年8月底,国内由工信部认证的合规企业锂电池拆解和回收的产能有100万吨以上,对应去年全国退役动力电池回收量仅4.2万吨,即使算上3C、电动工具等领域报废的锂电池,大多数的锂电池回收产能仍处于空置状态。

值得一提的是,锂电池回收利润率较高的是三元电池,磷酸铁锂电池回收利润较薄,且目前动力电池市场上磷酸铁锂有“回归”之势,这也会一定程度上影响到整个动力电池回收市场的容量。

时机逐渐成熟

此前阻碍行业快速发展的三个关键因素中,其中的退役高峰和经济效益的障碍都得以扫除。

今年是国内第一批动力电池到达退役年限的关键年,因此被不少人认为是动力电池报废的“元年”。今后的市场将会持续不断扩大。

叠加今年新能源汽车销量和市场渗透率的快速提升,以及上游原材料价格的暴涨,动力电池回收市场正站在一个腾飞的起点上,时机已经逐渐成熟。

可以看到,此前阻碍行业快速发展的三个关键因素中,其中的退役高峰和经济效益的障碍都得以扫除。

从年初以来,我国新能源汽车产销量不断创新高,市场渗透率也迅速提升。据中汽协统计,今年10月,我国新能源汽车产销分别完成39.7万辆和38.3万辆,同比均增长1.3倍,新能源汽车渗透率达到16.4%,而新能源乘用车市场渗透率更是达到了惊人的18.2%。

汽车市场快速发展,动力电池的装机量和后续的回收利用市场规模也将随之逐步扩张。数据显示,2021年1-10月,我国动力电池产量累计159.8GWh,同比累计增长250.0%,装机量累计107.5GWh,同比累计上升168.1%。

此外,爆发的动力电池装机需求带动了上游原材料价格的暴涨,增厚了动力电池回收的收益。

今年10月,伦镍大涨4.6%至20963美元/吨,创下2014年5月以来的历史新高,较去年价格几乎翻了一番。截至今年12月6日,国内电解钴现货均价449000元/吨,也已升至2018年11月以来的高位。

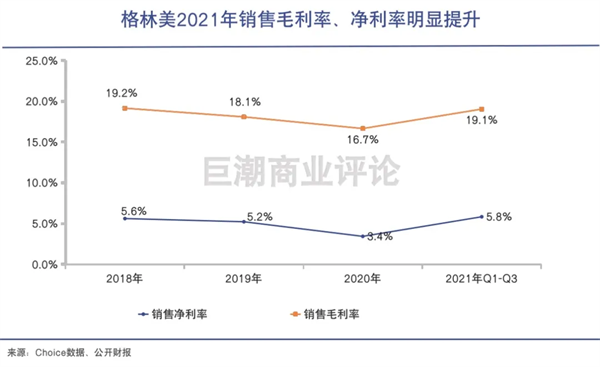

同样以格林美为例,受到电池原材料(即回收产成品)涨价影响,格林美前三季度净利润同比增速达到120%,远高于营收增速49.14%,毛利率相比2020年全年也提高了2.39个百分点。

目前动力电池回收市场配套政策不健全,行业技术规范不完善、尚未建立完整的追溯系统等问题尚未解决,继续困扰着市场的发展。

不过,今年以来关于动力电池回收的政策暖风频吹,为动力电池回收助力,也不断给资本市场的情绪加码。

最新的一条政策是,11月18日工信部发布的《锂离子电池行业规范条件(2021年版)》(征求意见稿),该文件鼓励企业在产品前端设计增加资源回收和综合利用,健全锂离子电池的生产、销售、使用、回收、综合利用等生命周期资源综合利用。

除了未来随着新政策出台、规则不断完善,动力电池回收市场的混乱局面将逐渐向更有秩序的方向发展,这是可以预见的。

内卷:步铅酸电池后尘?

过多的玩家、过高的回收产能,也让业内人士担忧,未来锂电池回收产能利用情况不确定性很大。

如前文所言,截至今年8月底,国内由工信部认证的合规企业锂电池拆解和回收的产能有100万吨以上,对应去年全国退役动力电池回收量仅4.2万吨,大多数的锂电池回收产能仍处于空置状态。

今年11月23日,工信部又发布了动力电池回收利用行业符合《新能源汽车废旧动力蓄电池综合利用行业规范条件》企业名单(第三批)的20家企业名单公开征求意见。如能顺利通过,则合规企业则将扩充到67家,合规产能则将进一步增加。

企查查数据显示,目前我国现存“动力电池回收”相关企业共1.5万家,2020年全年新增2579家,2021年上半年新注册了9435家,同比增长2611.2%。毫无疑问,其中绝大多数的企业都在工信部认证的合规回收企业名单之外。

官方认证合规企业固然是对行业发展的规范,但过多的玩家、过高的回收产能,也让业内人士担忧,未来锂电池回收产能利用情况不确定性很大。

目前,应用更加广泛、技术更成熟的铅酸电池回收企业的产能利用率仅在30%左右,除了有相当多的废旧铅酸电池流向小作坊之外,也与市场回收产能过多不无关系。

这样的局面对于市场上头部玩家来说无疑是个坏消息:整个行业发展的红利无法独享,除了被不合规的小企业错位打击之外,还要面临竞争对手的残酷竞争。

100万吨合规产能,争夺4.2万吨退役电池回收量,这样的竞争局面看起来比当前的铅酸电池回收行业更为内卷和残酷。在此背景下,头部企业只得依靠自身的先发优势、技术优势等争夺市场。

以格林美为例,其在今年和亿纬锂能签署10,000吨镍产品定向循环利用合作备忘录、与孚能科技签署建设废旧动力电池及电池废料绿色处理产业链战略合作框架协议,打通了新能源电池厂的绿色供应链合作通道。

不过格林美的对手们也同样不容小觑,包括宁德时代的子公司邦普循环、华友钴业、赣锋锂业等上游资源巨头等。

整个行业的快速发展是比较确定的方向,但要在整个行业的贝塔的基础上,争取到自身的阿尔法,对于任何一个合规玩家而言都并非易事。

写在最后

今年以来,新能源汽车市场的大爆发,及上游原材料的暴涨,让资本市场的目光投向了原料端,进而关注到了锂电池回收这块“大蛋糕”。

一个刚刚起步,有着广阔成长空间的赛道固然值得关注,但行业散乱、标准缺失、“正规军”打不过“黑作坊”等问题也给行业前景增加了巨大的不确定性。

风口还是坑口,关键的决定性变量还在于政策的监管。

市场普遍预期,随着回收体系的完善和行业环保监管的严苛执行,锂电池回收的市场集中度有希望向头部企业聚拢,但这个过程与动力电池生产相比,要漫长得多。