商战剧,一直是中国影视行业的短板。

在已上映的商战剧里,我们既看不到庄家操盘的分秒战争,也看不到产业链上下游的残酷博弈。像产业转型、战略对决、研发竞赛、政策规划……这些商业常见场景,通通难觅其踪。

与之相反,诸如“董事长提一箱子现金谈合同”、“股市一天赔光破产”、“远东最大的贸易公司帝豪集团”这类神奇剧情,倒是常常跃入眼帘。

而这些商战剧,最后又会无一例外演变成男女主角恋爱戏,让挂羊头卖狗肉爱好者直呼内行。

商战剧的“神奇+注水”现象,原因不外乎两个:1,编剧对真正的商业世界并不熟悉,2,搞懂真正的商战博弈,并不简单。

但现实世界的商战,其实远比影视剧来得精彩,它的一进一退,意味着真金白银的盈亏,它的一攻一守,可能是行业格局的转换。如果双方恰好身为行业巨头,远期效应甚至难以估量。

在光伏行业中,这样一场大战,正在发生。

2021年12月3日,光伏行业硅片巨头中环股份(SZ:002129),对自己的核心产品价格做了一次大调整。

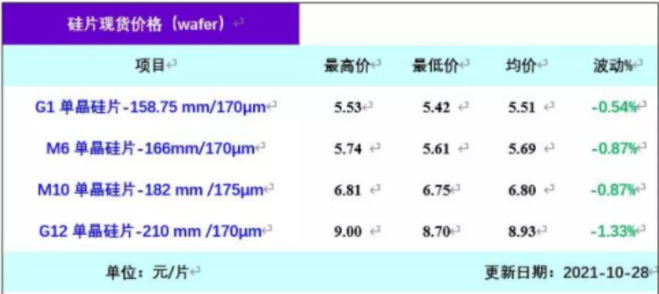

对标11月的硅片价格,中环的G1硅片,每片下降0.52元,降幅9.1%;M6硅片下降0.72元,降幅12.48%;G12硅片下降0.55元,降幅6.04%。

制造业利润不丰,人所共知。中环的毛利率,长期保持在17%到20%之间,所以这一轮降价,不是寻常的小打小闹,而是真刀真枪地硬砍利润,可以预见,中环2021年的年报、乃至于2022年的一季报业绩,都不免会受到影响。

但这个动作,也是势在必行,因为就在四天前,另一硅片巨头隆基股份(SH:601012)开启产品降价,硅片双寡头的价格战,因中环的应对,而正式打响。

硅片,是光伏行业的核心单元;隆基与中环,这一对光伏行业中的大哥二哥,它们的竞争由来已久,并不新鲜。以价格战为先导的方式,也属常规打法。

之所以要对这一轮价格战格外关注,自有其特殊原因。随后的战事,又会展示出怎样的走向。这是本篇报告试图解答的问题。

先知之上,还有先知

小到产业方向,大到历史进程,对事物发展的观察,总离不开三类群体:先知先觉者,后知后觉者,不知不觉者。

所谓的先知先觉,往往依靠对事物的认知能力;后知后觉,则依靠传播的功劳;不知不觉者,要么是反应迟钝,要么干脆与己无关。

硅片降价这一事件,并不乏先知先觉者。在产业的观察者层面,发现降价的迹象,早有显露。

10月下旬,因光伏产业链价格持续上涨,终端电站建设需求低迷,硅片出现了小幅下滑的迹象。由于对年末抢装的预期,硅片价格随后企稳。

但是这个预期,并没能持续很久,自11月19日,开工率回落的现象开始出现。

而越是临近岁末,业内越发现抢装可能不及预期,这会直接导致库存叠加上升,同时,伴随着未来硅料及硅片产能的释放,坚挺价格难以为继。

这推动先知先觉者做出了判断——隆基与中环,可能会相继作出降价决定。

二级市场则属于后知后觉者,硅片龙头降价的消息经过传播之后,开始不断发酵。市场选择用脚投票,引发了股价的下跌。

这个答案看似正确,但其实并不足以解释本轮降价的全部原因。

以隆基硅片价格走势为例,自2020年5月份,在需求高企的背景下,价格驶入了上升通道,即便在今年硅料暴涨导致下游需求萎靡的情况下,价格依旧坚挺。

那么,究竟发生了什么迫使隆基降价呢?

事实上,正如同风口背后,自有吹风人一样。在先知之上,还有先知。

在11月30日发生隆基降价事件当天,其实还发生了一件事——通威股份旗下永祥新能源二期5.1万吨高纯晶硅项目,首批正品成功出炉。

这件事,乍看起来并不引人注意,但对产业而言,意义极大。

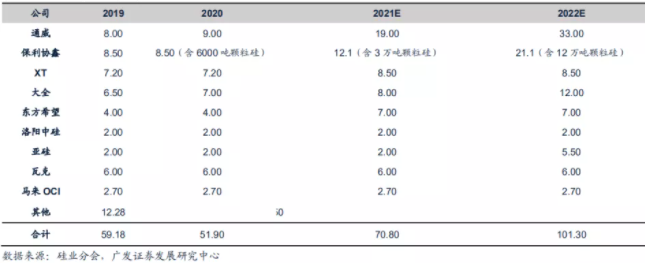

据悉,通威产能有望在2021年底达到18万吨,未来1年里,140亿元投资的乐山20万吨高纯晶硅项目逐步投产,通威产能预计在2022年底达到33万吨。

随着产业内其它企业产能陆续释放。产业对原料“苦硅久矣”的局面,将迎来变数。

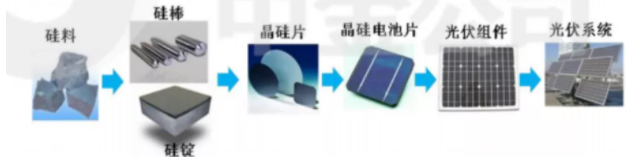

未来硅料大量产能释放带来的结果,显而易见,它势必带来硅料价格下降,降价沿着产业链开始传导从硅料-硅片-电池-组件,组件价格下降后终端电站建设需求复苏,装机量上升,产业逐步走向均衡。

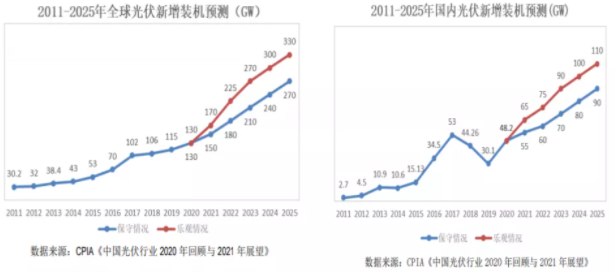

就目前的情况来看,2021年装机可能不及预期。若2021年装机不及预期的话,在2022年降价顺利传导下将使得产业失衡转向均衡,那么,装机量存在超预期的可能。

假设2022年装机需求乐观估计在225GW,按照1:1.2容配比,对应组件需求270GW,大概对应93.1万吨硅料的硅料需求;按供给来看,2022年预计101.3万吨多晶硅料的供应,硅料紧缺的情况会得到改善。

相对而言,硅料仍旧是众多产业链产能最为紧张的环节。预计降价后未来会保持在一个较为坚挺的价格。

论及一个产业中各环节的地位,最核心的环节莫过于上游原材料和终端需求,两者的博弈,往往会影响到整个行业的发展态势。

其中一种情况是即便需求旺盛,但原材料的紧缺会制衡产业发展,这时候原材料话语权更重,今年的光伏产业便是如此。

另外一种情况是,当原材料供给顺畅后,终端的需求便是产业发展的关键,演化到明年,竞争态势会发生大幅变化,从今年的拉锯战,转化为为以央企为代表的电站强制约。

而中间环节一直处于弱势地位,今年来看最惨淡的当属电池片和组件环节。即便是双寡头格局的硅片环节,同样不容乐观。

中游产业链价格下降的幅度可能会超过预期,明年看电站的脸色行事,将成为大概率事件,眼下,硅片的降价已然释放了信号,而从硅片环节本身的产能规划上更能清楚地发现问题。

2022年,中国硅片的产能规划预计达到500GW以上,而需求却不足300GW,即便剔除产能爬坡和产能替换,同样是严重过剩。

在这样的格局下,各大硅片厂对未来的内卷心知肚明,所有玩家都被迫进入了博弈状态。有选择血拼的,有掉头跑路的,有按兵不动的。

这才是构成硅片价格大战的真正背景,但价格战演变成隆基与中环的“隆中对”,还有另外一些原因。

硅片尺寸“隆中对”

战争中的兵棋推演,是判断战事走向的一个常用手段。它的依据,是在开战前夕摸清参战各方的军事实力。

行业的市场份额,是一个很好的切入点。

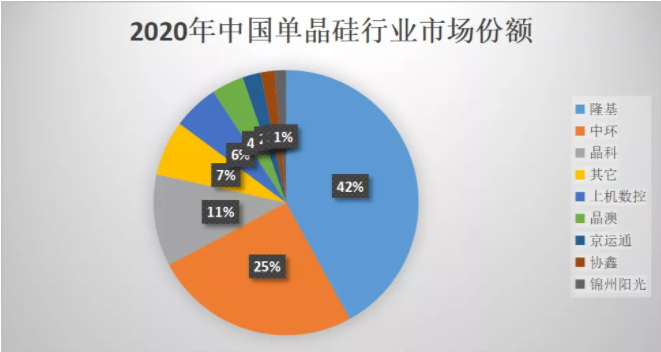

硅片行业的竞争态势,有一个非常明显的现象,那便是硅片行业集中度不断提升,至2020年CR2超过了60%,形成了隆基+中环双寡头的局面。

尤其是隆基,得益于在单晶硅片领域开创先河以及多年的深耕,长期占据龙头位置。

谈及硅片行业的竞争格局,始终绕不开182(M10)和210(M12)之争,二者站队者势均力敌,争论沸沸扬扬,不绝于耳。包括学术界、业界、券商、媒体、投资者莫衷一是,未能盖棺定论。

随着210硅片尺寸的推出,以182和210为代表的大尺寸硅片迅速提升渗透率。

于此同时,二者之间的竞争也愈演愈烈。182的优势便是边际成本,可以将M6生产线改造成182(M10)的生产线,获取超额收益,并且性能稳定,备受市场青睐。该阵营以隆基、晶科为代表。

210(M12)的优势便是大尺寸带来的效率提升以及安装成本的下降,现阶段辅材配套已逐步完备,随着未来折旧成本的下降,有望迎来更广阔的市场份额和效益。该阵营以中环和上级数控为代表。

该阵营对原有市场格局发起了猛烈的冲击。2021年第一季度中环光伏单晶硅片对外出货量折合13.2GW,外销硅片全球市占率41%,达到全球第一。

在大尺寸硅片收获成功后,近期中环又推出了更大尺寸218.2系列硅片。

因此,二者在未来的竞争格局中各有优劣,相辅相成,成本优势和性能优势缺一不可,对于双方而言,也是个双赢局面。

一方面,原本的市场格局会迎来变化,210增加了市场份额,而182阵营获取了超额收益。另一方面,倘若打起价格战来,成本优势将成为决定战局的关键因素,届时,市场格局将再度变幻。

影响未来行业格局的不仅仅在于技术路径的选择,对资源的整合也是极为关键的,而一体化始终是绕不开的话题。

一体化的势在必行

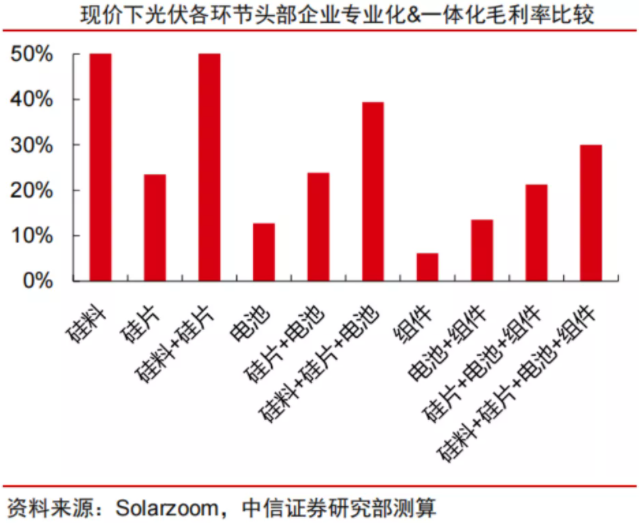

一体化的含义是整合资源,将产业链不同环节产生的利润留存到终端环节,以实现降本增利的目的。

故此,各大硅片厂纷纷加入到了一体化的道路中。但各企业在一体化上的策略方向上又有所不同。

以中环、晶科为代表的硅片厂商选择硅片+电池+组件纵向一体化,并且与上游硅料企业以参股共建等形式深度绑定合作。

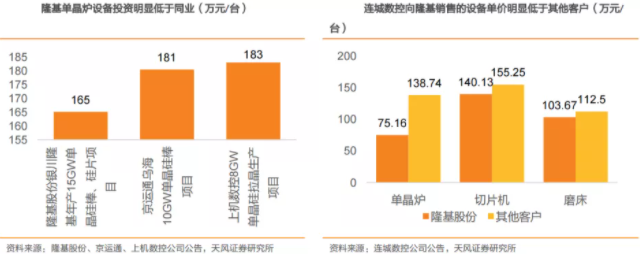

除此之外,也将触手伸及设备端。例如隆基股份,在设备端参股连城数控,使得成本端具备名明显的竞争优势。

而以上机数控、京运通为代表的硅片设备制造商选择设备+硅片一体化的路线,这类新贵凭借自产设备,获得了成本优势,来势汹汹。

硅片设备总投资额在1.8亿/GW左右,占新建产线80%以上。

单晶炉1.4亿/GW,切片机等0.4亿/GW,京运通于2020年8月完成210切片机自主研制并完成试产,21年初实现批量供货,自产单晶炉有望降低25%的硅片投资。

目前业界非硅成本下限在0.7元左右,京运通已然接近了业界的非硅成本。将目标锁定在隆基、中环上。

然而,历经多年的洗礼,隆基、中环在硅片龙头的位置难以撼动,多少新贵发起了进攻但仍然无果。

一位业内人士曾经做出过如此感慨:很多企业想进入硅片领域,也有大笔资金投入。但在硅片环节,却很难拼得过隆基。

硅片行业看似是一个“五大三粗”的行业,高资本投入,机械化生产,规模化扩张,凭借资本跑马圈地。但是,仔细深入到制程中发现,这个行业其实是一个精细活。需要多年的生产经验积累,短期内难以建立起精益生产模式。

举个例子,拉晶工艺,隆基单次能连拉6根以上,而挑战者只能拉4根,甚至更少。并且隆基拉精良率达到95%以上,挑战者只能达到85%以上。

同样,切片过程中损耗和良率也远优于竞争对手。历经多年年耕耘,人才梯队的建设也远超新进入者,单从隆基拉晶人才的培养上也远超同行。

失之毫厘,谬以千里,尤其是在规模化生产上,这种点滴的积累,对于自身而言是成本上的优势,对于竞争对手则意味着成本压力,影响了最终的利润。

未来价格战一旦激化,精益生产能力极大程度上影响了胜负的天平。

光伏产业的20年,技术迭代之快,使得短暂的胜利者常有,坐稳王座者少见。尚德的倒闭、协鑫的一度衰落,汉能的陨落,隆基、中环的崛起,上演了无数次前浪被拍在沙滩上的戏码。

但这个行业又有一个特点,它具备成长和周期双重属性。

作为碳减的最重要一环,未来要占据40%的发电量,而2020年还不到3%。从0到3%的过程,便孕育了如此庞大的市场,而一旦进入3%到40%的增长,其成长空间显然难于想象。

与此同时,内生增长能力也在体现着成长性,半导体的特性,催生着光电转换效率以月迭代。硅片、电池的多种技术路径之争也产业不断输送着新鲜血液。

周期性来自于政策的影响,不可否认,光伏行业的高增长与政策息息相关。双反、5.31,疫情等因素均对其产生了较深影响。此外,产能错配、供需失衡也是体现其周期性的表现。

我们确定的是,光伏产业仍旧处于高速增长周期内,而隆基与中环的对决,虽然看起来残酷而激烈,却注定只是大潮中的一朵浪花。