发展新能源汽车的最终目的是取代传统燃油车。

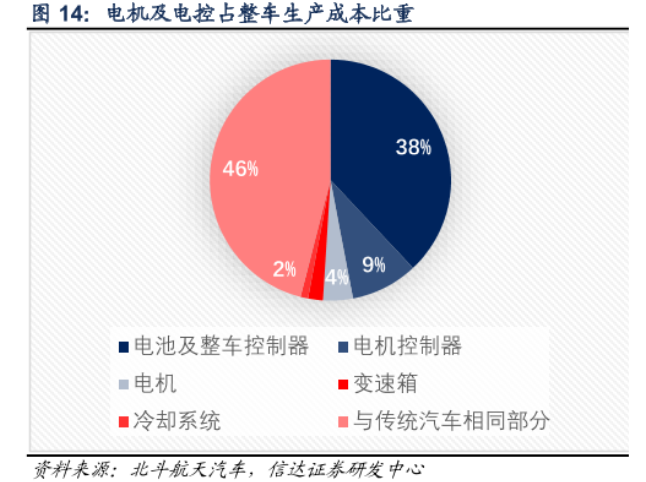

国内70%的汽车售价都在15万以下,市场上主流的新能源车普遍都在20万以上。在新能源汽车的成本结构中,有46%的成本与燃油车相同,这部分成本几乎降无可降,而电池占比高达38%,还存在优化的空间。因此,行业发展的核心在于电池的降本增效。

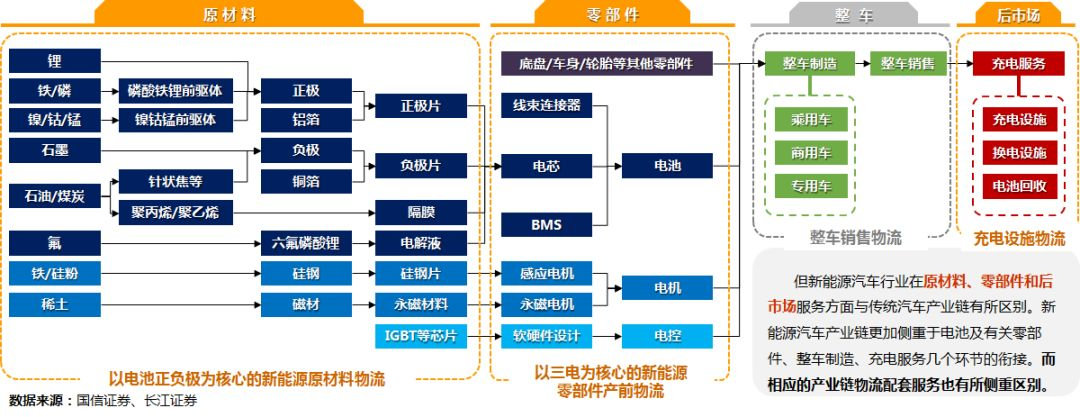

锂电池厂商处于产业链的中游,逃不开上游锂资源涨价的制约。如果新能源汽车的高端市场饱和后,电池厂商的涨价无法传递至下游时,那么电池厂商将会受到上下游的双重挤压,并最终走向内卷化。

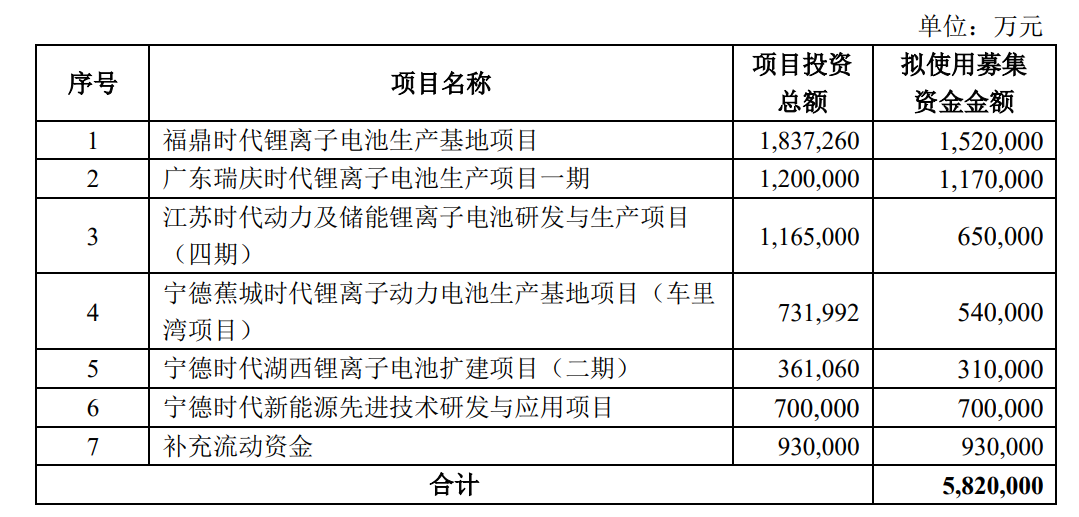

作为动力电池的全球龙头,宁德时代(477.000, -25.05, -4.99%)拟融资582亿元扩产,背后的目的主要是为了维护自身市场份额,因为只有这样才能维持资本市场给的高估值。否则,中航锂电等公司的大幅扩产会不断摊薄宁德时代的市场份额,进而影响到资本市场对公司的估值。

在碳中和这个全球大主题下,主要国家都在推行新能源汽车,而动力电池作为产业链中最关键的环节,各个主权国家为了保持自己产业链的完整性和安全性,会大力扶持本国的动力电池企业,因此,这是宁德时代在全球扩张过程无法回避的政策风险。

那么,宁德时代能维持自己的市场份额和高估值吗?

一、新能源汽车取代传统燃油车,核心在于电池的降本增效

发展新能源汽车的最终目的是取代传统的燃油车,在这个置换的过程中,新能源车企都会面临保价减量和保量减价的问题。前者保持了高利润率,但销量会很少,后者保持了高销售量,但利润会降低。

能不能既保持高销量,又保持高利润率?显然是不可能的,甘蔗都没有两头甜的。

按照周鸿祎的说法,中国70%的汽车价格在15万人民币/台以下。但是,当前主流电动车的售价都在20万人民币以上。如果不能把价格下来,新能源汽车的天花板永远都是30%,而且还面临着跑车、豪华型燃油车的竞争,要达到30%都绝非易事。

如果不能把新能源汽车的价格降下来,那么新能源汽车可能很久很久都无法完成对燃油车的取代。

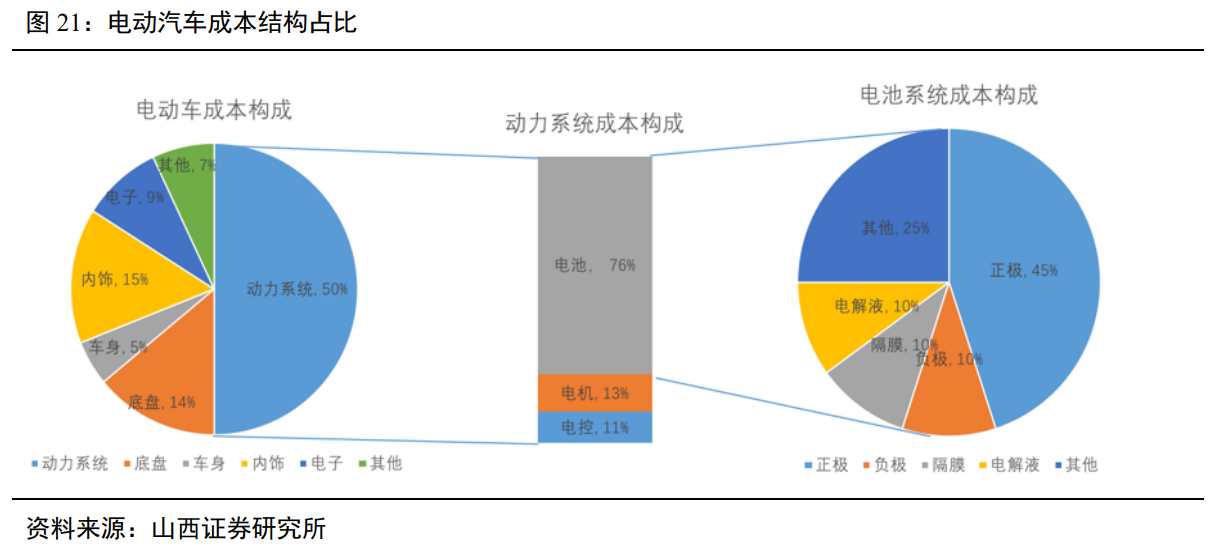

在新能源汽车的成本结构中,有46%的成本(车身、底盘、内饰、轮胎、玻璃等)与传统燃油车相同,这部分成本在燃油车时代一直都经历着激烈而残酷的拼杀,几乎已经没降无可降了。

新能源汽车成本占比最高的部分是动力系统,成本占比达到了50%,其中电池占到了整车成本的 38%,电机和电控的占比分别为6.5%和5.5%。

显而易见的是,新能源汽车的降本之路只能指望在电池、电机和电控上了。如果未来智能驾驶系统技术成熟,那么自动驾驶还会额外增加新能源汽车的成本,这也意味着新能源汽车将更难替代传统燃油车市场。

动力电池有些符合摩尔定律的特征,降本增效是行业永恒的主题,因为用户对电池的续航能力是没有上限的,这意味着电池企业需要不断的增加资本开支才能维持竞争力,否则就会面临技术落后而被淘汰的命运。

摩尔定律:摩尔定律是英特尔创始人之一戈登·摩尔的经验之谈,其核心内容为:集成电路上可以容纳的晶体管数目在大约每经过18个月便会增加一倍。换言之,处理器的性能每隔两年翻一倍。

反摩尔定律:反摩尔定律是Google前CEO埃里克·施密特提出的:如果你反过来看摩尔定律,一个IT公司如果今天和18个月前卖掉同样多的、同样的产品,它的营业额就要降一半。IT界把它称为反摩尔定律。

当然,这对锂电设备企业、上游矿产企业以及整个新能源汽车的的普及而言,是非常有利的,但对锂电池厂商来说,可能并不是一个好生意。隔壁做光伏电池片的爱旭股份(13.310, -0.05, -0.37%)就是活生生的例子,上游受到原材料涨价的挤压,下游受到需求的制约,同行有技术迭代的持续压力和设备商的裹挟。

7月23日,爱旭股份发布业绩预告,2021年上半年扣除非经常性损益的净利润预计亏损1.2-1.3亿元,亏损原因也体现了光伏电池片环节的残酷现状:

“其一,原材料价格上涨使得公司生产成本增加。2021年上半年,受行业上游硅料价格快速上涨的影响,公司主要原材料硅片的采购成本大幅提高,尤其是进入二季度以来,硅片价格上涨速度加快,而电池片环节的成本压力向下游客户传导较慢,使得主营业务毛利率大幅下降。

其二,产业链价格的上涨抑制下游需求,公司产能利用率下降。2021年上半年,因为硅料环节短期供需关系的不平衡,导致硅片供应相对紧张,进而也影响了公司产能利用率。在上游硅料价格持续上涨的推动下,光伏产业链各环节价格普遍呈现上涨趋势,下游客户观望情绪加重,组件客户提货速度放缓,导致产销量低于预期。”

锂电池厂商同样处于产业链的中游,逃不开上游锂资源涨价的制约。与光伏不同的是,新能源汽车的有着更强的价格弹性,上游原料的涨价可以不断向下游进行传递,但如果新能源汽车的高端市场饱和后,电池厂商的涨价无法传递至下游时,那么电池厂商将会受到上下游的双重挤压,并最终走向内卷化。

二、宁德时代融资582亿扩产,保份额和保估值

理解宁德时代的估值,有必要回顾一下A股定价逻辑的变化。

自从沪深港通开通以来,A股就越来越具有美股的特征了。

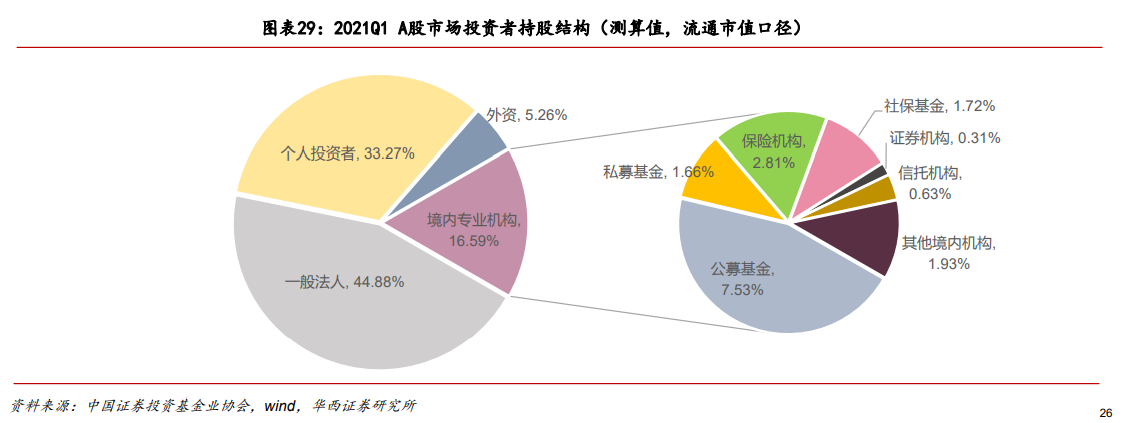

原因是因为外资不断的涌入,让A股的定价逻辑在悄然之中发生了变化。截至2021年一季度,央行数据显示,境外机构和个人持有境内股票的总市值高达3.36万亿,占A股流通市值的5.26%,其影响力超过了保险机构、社保基金、私募基金等机构,外资在A股有着举足轻重的地位。因此,A股的定价必然会有着外资的定价特征。

外资定价的最好参考就是特斯拉。截至8月16日,在全球车企中,特斯拉以7100亿美元的市值稳居榜首,是丰田的2959亿美元市值的2.4倍。如果单纯的用汽车销量、营收、净利润等数据对特斯拉进行估值,根本就没法儿对特斯拉当前的估值进行合理解释。投资者更多的是将特斯拉视为一家行业领先的科技公司,公司股价受到电池成本、自动驾驶系统和电动汽车盈利能力优势的支撑。

无数头铁的空头争先恐后的做空特斯拉,但最后通通都败下阵来,就连大空头浑水的创始人都宣布投降了。马斯克为了讽刺空头,还特意推出了特斯拉做空者短裤(英文中“做空”和“短裤”都是Short)。

特斯拉做空者短裤 售价69.42美元

特斯拉给投资者最大的预期是自动驾驶,未来特斯拉可以通过不断的更新迭代自动驾驶系统来赚钱。

7月,特斯拉官方在美国推出了全自动驾驶(FSD)订阅服务,新用户为每月199美元,而此前曾购买过 Enhanced Autopilot(目前已停售)的用户为每月99美元。8月16日,特斯拉又在当地时间周日发布了自动驾驶系统测试版FSD Beta 9.2。

换句话说,投资者给特斯拉的高估值,是因为特斯拉无可撼动的行业地位,以及未来自动驾驶的预期,而非单纯的财务数据。

外资对宁德时代的定价也同样有类似的特征,那就是对行业龙头公司的高溢价。

截至8月14日,北向资金持有宁德时代14.07%的流通股份,市值高达734.36亿元。如果算上通过其他渠道流入持有宁德时代的外资,那么外资实际持有的股份可能会更多。

2020年度,宁德时代实现营业收入503亿元,同比增长9.9%;扣非后归母净利润42.6亿元,同比增长8.93%。

2020年,宁德时代锂电池销量46.84GWh,同比增长14.36%,其中动力电池销量44.45GWh,同比增长10.43%;动力电池销售收入394亿元,同比增长2.18%。

8月16日,宁德时代总市值11109亿元,动态市盈率为163.48倍,PB(市净率)为17.07倍。

如果单看财务数据,跟特斯拉一样,同样难以解释宁德时代的高估值。那么可能要从宁德时代在动力电池领域的行业地位来看了。

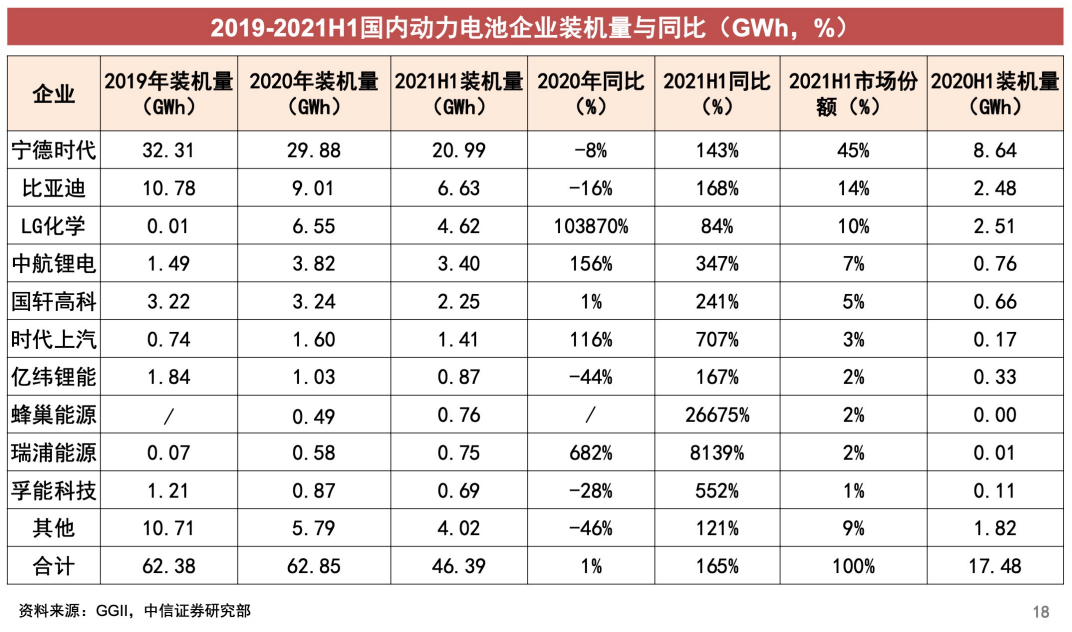

根据GGII的数据,2019年、2020年、2021年上半年,宁德时代国内的市场份额分别为51.8%、47.54%、 45.25%,宁德时代的市场份额均为第一,但市场份额在不断下降。

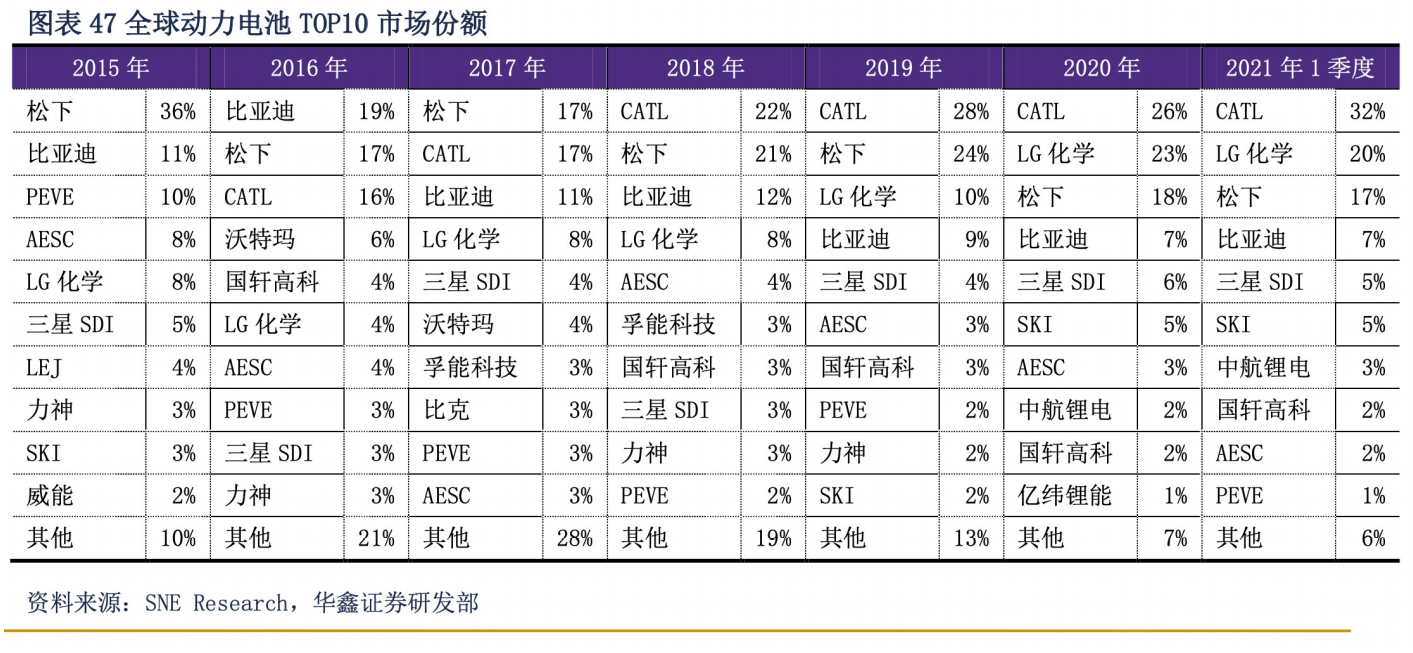

SNE Research的数据显示,2019年、2020年、2021年一季度,宁德时代的全球市场份额为28%、26%和32%。

支撑宁德时代高估值的关键:1、行业快速增长,GGII预计2025年全球新能源汽车渗透率将提升至20%以上,未来5年年均复合增长率可达42.7%,全球储能电池未来5年年复合增长率约为72.8%; 2、行业龙头地位,宁德时代的市占率在中国和全球都是第1名,在行业高速成长阶段,较高的市场占有率更容易把握行业的红利期,这也是资本市场给出高估值的重要因素。

宁德时代要维持当前较高的估值水平,就必须维持自身行业地位,而市场份额则是第一标准。当市场其他玩家拼命扩产能时,这就会不断的摊薄宁德时代的市场份额,从而拉低资本市场对宁德时代的估值。

在国内,拼命扩产能的玩命三郎就是中航锂电。

中航锂电是一家拥有国资背景的老牌锂电企业。上一轮融资引入了广汽、小米等产业投资者,以及红杉等知名投资机构,目前正在进行新一轮融资并计划IPO。

GGII的数据显示,2021年上半年,中航锂电的动力电池装机量3.4GWh,市场份额7.33%,仅次于宁德时代、比亚迪(285.400, -14.62,-4.87%)和LG化学,2025年规划产能超过300GWh,如果产能全部落地,无疑会摊薄宁德时代的市场份额,进而也会影响到资本市场对宁德时代的估值。

因此,宁德时代在无法阻挡同行扩产的情况,利用当前的行业领先优势融资582亿扩产,以保住公司的市场份额和高估值,成为了当前一种利益最大化的选择。

在碳中和这个全球大主题下,主要国家都在推行新能源汽车,而动力电池作为产业链中最关键的环节,各个主权国家为了保持自己产业链的完整性和安全性,会大力扶持本国的动力电池企业,因此,这是宁德时代在全球扩张过程无法回避的政策风险。

那么,宁德时代能维持自己的市场份额和高估值吗?