光伏制造产业链的价格连番大涨,已经触动到了下游运营商的利益。

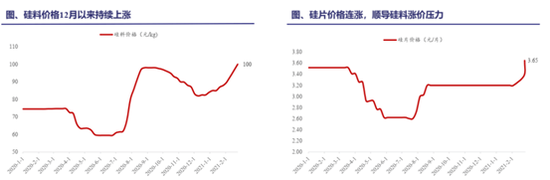

硅料价格自去年12月开始不断上涨,随后逐渐传导至硅片、组件等环节。春节前后,龙头企业隆基、中环连续两次上调硅片价格。其中,M6单晶硅片价格1月25日报价仅3.25元/片,到2月25日报价上涨至3.65元/片,一个月时间,M6硅片价格上涨已超10%。受原材料涨价传导的影响,组件投标价格也显著上涨,春节之后,单晶445/450Wp规格组件报价已经从1.48-1.50元/W上升至1.52-1.57元/W,单晶535/540Wp规格组件报价范围也已经从1.52-1.70元/W上升至1.52-1.78元/W。而对光伏电站所需的电缆、支架以及除了组件以外其他原材料也都分别上涨了0.02-0.03元、0.05元和0.1-0.2元。

资料来源:兴业证券(8.570, 0.09, 1.06%)

那么,在支架、电缆、组件等上游原材料不断涨价的背景下,对下游的光伏运营商将带来什么影响?

光伏运营商的收入来源一方面是依靠电费收入,另一方面则是电价调整即政府补贴,而上游主要是EPC先完成电站的承建,再交给开发商,最后由开发商交给运营商。因此,支架、电缆和组件等上游材料上涨后,EPC的成本也将随之增加,进而传导至开发商和运营商,从而使得运营商的成本提升,影响运营商的投资收益率。

对此,一位EPC行业的业内人士认为,在当前支架、电缆、组件等原材料在不断涨价的背景下,原本敲定的3.5元/W的项目基本无法落实,即使将利润率降低至10%的底线,价格也仍然至少在3.7元/W。

因此,运营商唯有降低投资预期,接受涨价,否则就只能延期项目。但是目前除了玻璃价格有所下降外,其余材料仍在高位,预计延期则需要到二、三季度才能展开。现阶段,上游原材料价格还在上涨,光伏运营商企业的预期收益率已经下调,国企的IRR红线也从去年的8%降至6.5%。

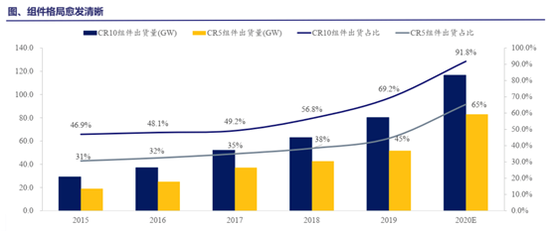

此外,据兴业证券表示,在本轮涨价中,上游供应商的开工率分化严重,龙头企业开工率比较高,而二线企业迫于成本压力,开工率较低。随着硅料价格上涨,硅片、价格相继上涨,组件企业成本受到了影响,而组件的龙头企业一方面依靠资金优势通过签订长单锁定上游环节3-5年产量,另一方面通过硅料、硅片、组件一体化降低材料涨价对组件的影响。因此,价格的上涨进一步加速了在成本控制端更具优势等头部企业集中度,使得二三线组件企业生存空间进一步被挤压。未来,头部供应商的话语权进一步增强仍是趋势。而运营商的议价能力或将进一步减弱。

资料来源:兴业证券

上述业内人士还表示,一般对组件等上游材料的采购为一次性采购,价格一次性确定后,供应商将生产分布在各个月份,随着原材料不断上行,企业的利润率将受影响,因此在成本控制端缺乏优势的企业难以生产。目前组件中标价都在1.5-1.6,即使是晶奥1.7的价格也无法中标,而二线三线的组件厂基本都没有利润。

因此,在成本不断上涨的情况下,上游企业加速洗牌,小企业退出后,上游企业的集中度进一步提升,相应地未来运营商面对话语权变得更强的供应商议价能力也将变弱。

此外,由于运营商不是依靠一次性出售电站来获得收入,而是依靠运营电站,收取电费获得长期收入,因此,装机量和装机进程都会对运营商后续的业绩造成影响。

而至于涨价对装机量方面的影响,据兴业证券的分析师表示,目前的涨价仍然没有对下游的需求造成过多的影响,一方面是由于在碳中和的大背景下,央企已经大幅下调了光伏电站IRR红线至6% -6.5%,运营商对于项目的预期投资收益率下降。另一方面,全国大多数地区仍然可以实现平价,因此,涨价对装机影响有限,下游需求仍然较好。

值得注意的是,虽然市场担心涨价会影响装机量,但据了解,目前华能、大唐、华电等五大电力集团都没有削减装机量的计划。而且,即使系统成本提高至3.7-3.8左右,企业的IRR仍然可以达到7%左右,仍然高于6%的IRR红线。而且,在地方光照好、土地更便宜的地区,可以承受更高的价格成本。

但是,随着系统成本每上升1毛钱,电站收益率就会下降0.2-0.3pct,也就意味如果考虑6%的IRR底线的话,系统成本的上限就是4.2元/W,对应的组件价格是2.55元/W左右。因此,如果后续成本进一步提升,一旦超过4.2元/W,装机量或者进程就会受到影响。

此外,上述业内人士同时还指出,虽然目前五大电力集团尚未有削减装机量的计划,但是如果价格持续维持这么高,那么装机量仍然可能低于预期,有望维持去年水平或超过50gw,但是对于十四五规划的年均70gw的新增则难以达到,对于湖南等部分地区价格一旦超过3.6就低于6%的IRR红线,无法进行。而且,对于光伏协会指出的在十四五期间硅片、组件大尺寸化,从而进一步降低成本的想法,该人士也表示,虽然硅片尺寸越大,系统成本确实更低,且用地减少10%也将使得支架、电缆、汇流箱成本下降从而造成单瓦利润的提升。但是,实际的安装难度也随之提升,而且人工成本也较高,安装以后的质量能否增加8%的发电受益也需要1年时间的检验,目前案例较少,尚无定论。

在下游的运营商的竞争格局的影响方面,随着成本提升,企业的收益率下滑,行业有望加速洗牌,融资能力更强的国企或将具备更好的优势。

光伏运营商行业属于资金密集型行业,企业初期投入较高,需要较长时间的回收期,对企业的资金提出了极高的要求,因此企业的融资能力也变得尤为重要。一方面是企业有能力获得更多的融资,另一方面在成本上涨的情况下,收益率降低,如果融资成本过高,企业也难以生存,因此对于企业的融资成本也提出了极高的要求。

一般来讲,当融资成本低于全投资收益率时,企业的融资期限越长,融资比例越高,融资利率越低,运营商越有利。在当下光伏原材料上升,企业的投资回报率下降的情况下,更考验企业的融资比例、成本和期限的优势。随着收益率从7%降低至6%降低,资本金的红线也有所下降,从12-13%下降至9%-10%,所以,虽然全投资收益率下降了,但企业可以依靠更多的融资来提升资本金内部收益率。