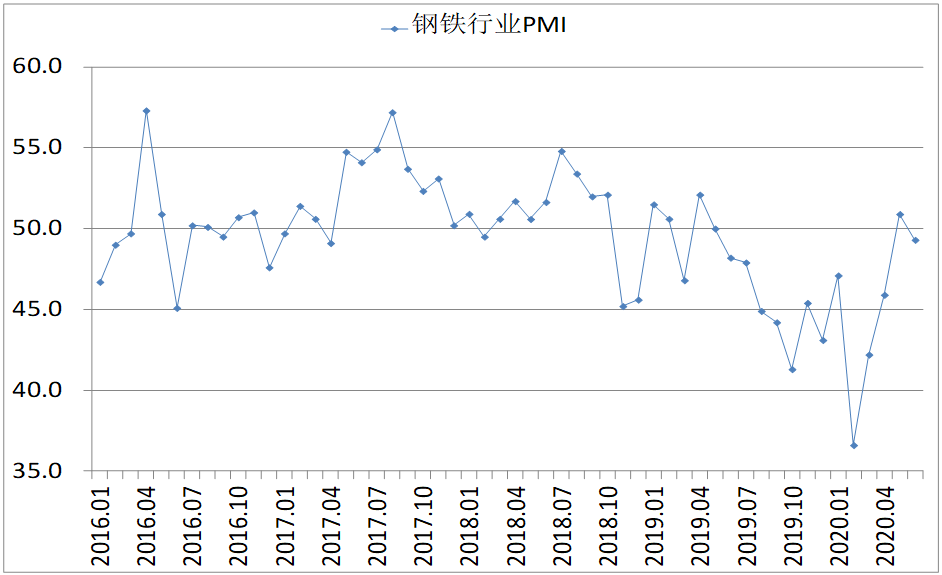

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,6月份为49.3%,较上月下降1.6个百分点,前期钢铁行业加快回升的势头有所放缓。分项指数显示,钢铁生产较快上升,市场需求有所减弱,供需结构矛盾有所显现,导致钢厂库存再度增加。原材料价格保持上升趋势,企业采购有所放缓,企业对后市预期也有所下降。预计7月份,市场需求可能先抑后扬,钢厂生产保持环比增长,原材料价格或有所下滑。

图1 2016年以来钢铁行业PMI指数变化情况

一、6月份钢材市场分析

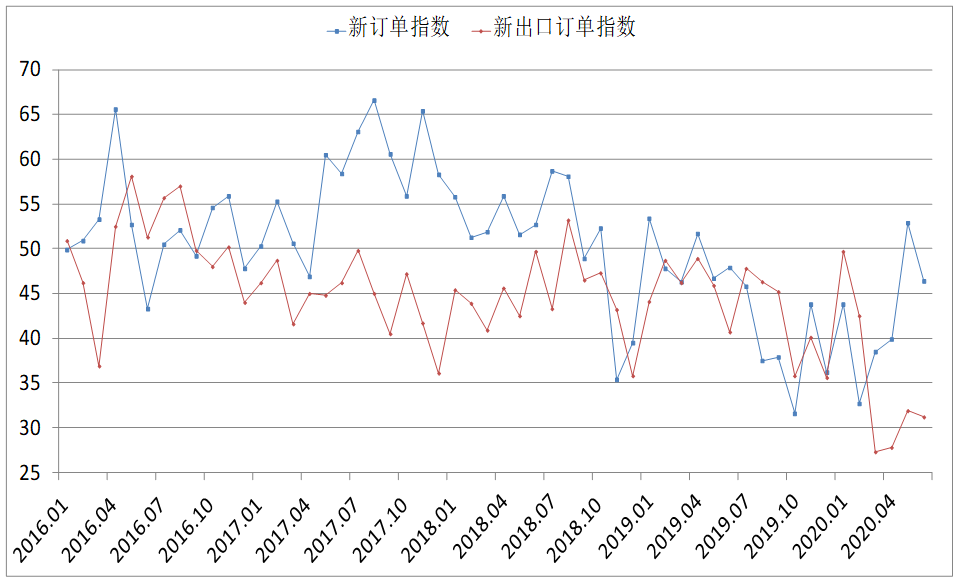

(一)钢材市场需求有所下滑

6月中旬以来,南方多地持续强降雨,部分地区甚至出现洪涝灾害,下游用钢方受此影响需求下降,新订单指数为46.4%,较上月下降6.5个百分点,结束连续连续3个月的回升势头。国外疫情加速扩散,给钢材外部需求带来冲击,新出口订单指数为31.9%,较上月下降0.7个百分点,连续4个月低于40%。

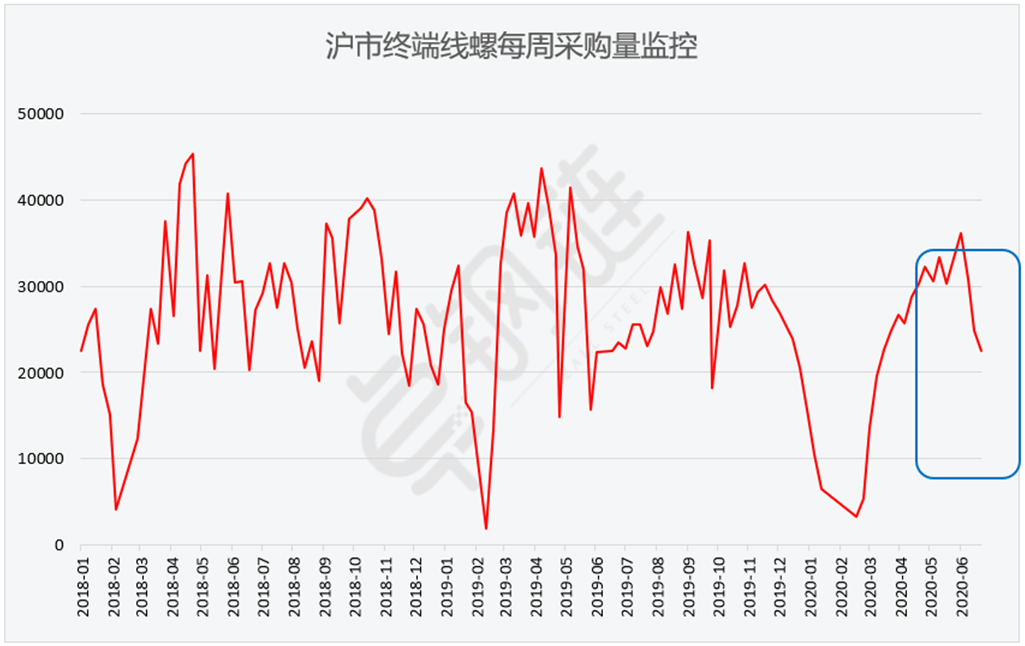

据上海卓钢链了解,当前国内终端需求承压回落,尤其华东、华南地区受天气影响施工进展不畅,但北方尤其雄安地区的建设进程,为整体国内需求提供了一定韧性。从监测的沪市终端线螺采购数据来看,6月份终端日均采购量环比回落6.64%,略有承压但降幅可控。

图2 2016年以来新订单指数、新出口订单指数变化情况

图3 2017年6月以来沪市终端线螺每周采购量监控变化情况

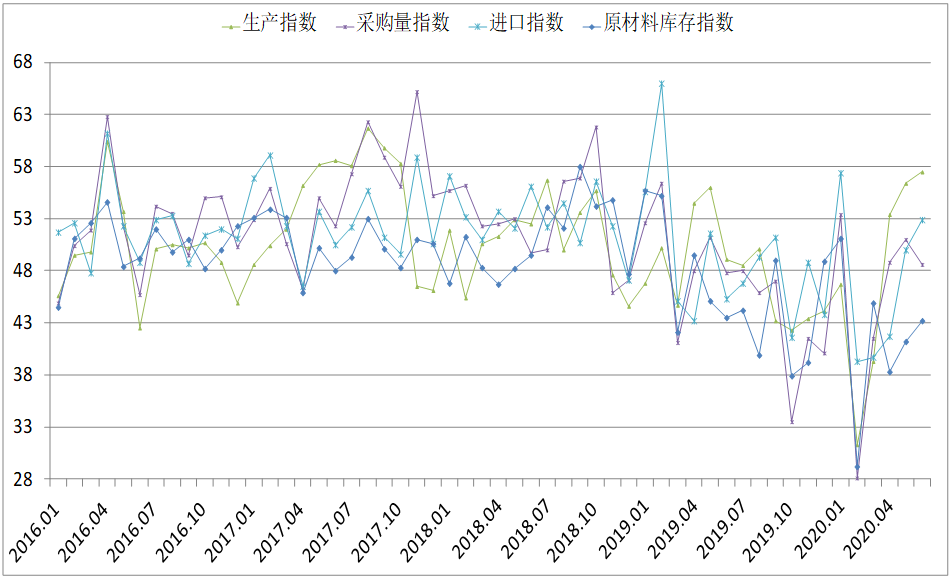

(二)钢厂生产较快上升

虽然6月中旬以来需求受天气影响减弱,但炼钢盈利尚可,钢厂生产不降反升,生产指数为57.5%,较上月上升1.1个百分点,连续4个月环比上升。据中钢协统计,6月中旬重点统计钢铁企业累计平均日产粗钢212.57万吨,环比增长2.89%,同比增长3.05%。

虽然生产较上月有所上升,但雨季对下游需求的影响不容忽视,企业对后市预期趋于下降,生产经营活动预期指数为56.7%,较上月下降7.1个百分点。受此影响,原材料采购意愿下降,采购量指数为48.6%,较上月下降2.4个百分点。

图4 2016年以来生产指数、采购量指数、进口指数和原材料库存指数变化情况

(三)钢厂库存增加,社会库存继续减少

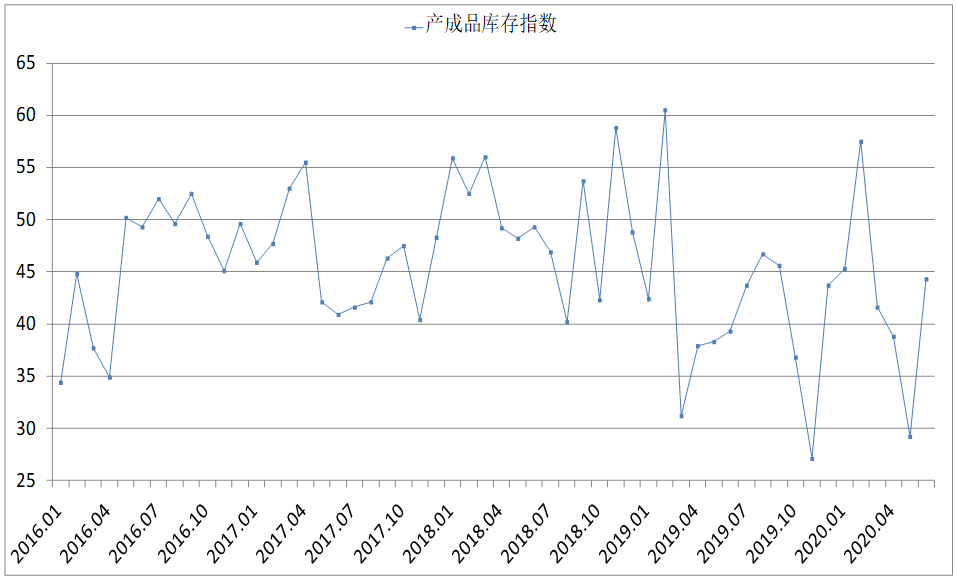

6月份,市场需求下滑而钢厂生产上升,加上多雨天气在一定程度上影响了钢厂发货,前期快速下降的钢厂产成品库存有所反弹,产成品库存指数为44.3%,较上月上升15.1个百分点。据中钢协统计,截止到6月中旬末,重点统计钢铁企业钢材库存量1461.94万吨,比上一旬增加79.74万吨,增幅5.77%。

社会库存方面,6月上旬,全国20个城市5种钢材库存为1272万吨,至中旬时,在钢材库存增加的情况下社会库存不升反降,20个城市5大品种钢材社会库存降至1213万吨,比上一旬下降4.6%,连续10旬呈下降走势。分品种来看,螺纹钢库存615万吨,减少19万吨;线材库存215万吨,减少33万吨;热轧卷板库存170万吨,减少6万吨;冷轧卷板库存129万吨,减少2万吨;中厚板库存84万吨,环比持平。

图5 2016年以来产成品库存指数变化情况

(四)钢价震荡中略有下行

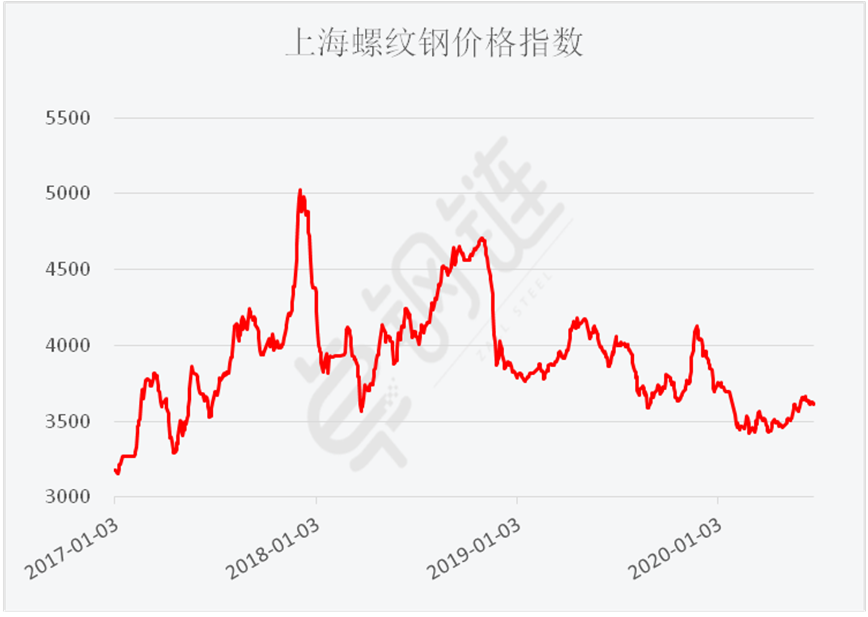

6月份,钢材价格小幅震荡,整体略有下降。上旬时钢材需求相对较好,价格有所趋升。进入中旬以来,南方天气因素导致下游需求下降,钢价也转涨为跌。卓钢链数据显示,6月1日上海螺纹钢指数为3635元/吨,到6月8日达到春节以来最高点3662元/吨,随后便震荡下行,6月24日,上海螺纹钢指数为3611元/吨。

图6 2017年以来上海螺纹钢价格指数变化情况

(五)原材料价格高位运行

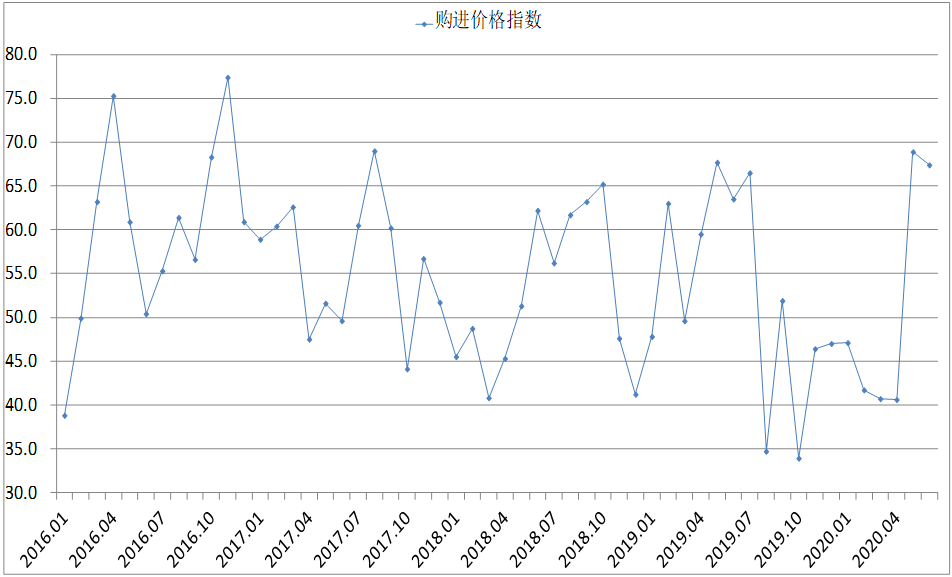

6月份,原材料市场继续走强,一方面企业生产活动持续上升,对原材料价格存在一定支撑;另一方面进口铁矿石受疫情影响发货量下降,供给偏紧。诸因素叠加下,原材料价格持续维持高位。购进价格指数为67.4%,保持在高位水平。分品种来看,截至6月27日,河北地区普碳方坯价格为3340元/吨,较上月末上涨70元/吨;江西地区废钢价格为2390元/吨,较上月末上涨90元/吨;山西地区二级焦炭价格1840元/吨,较上月末上升200元/吨;河南地区65-66品味碱性干基铁精粉价格为925元/吨,较上月末上升45元/吨;普式62%铁矿石指数为104.35美元/吨,较上月末上升7.95美元/吨。企业原材料成本继续增加。

图7 2016年以来购进价格指数变化情况

(六)资金面继续保持宽松

据央行数据, 5月份人民币贷款增加1.48万亿元,同比多增2984亿元。5月份社会融资规模增量为3.19万亿元,比上年同期多1.48万亿元。5月末M2同比增长11.1%,增速分别比上月末和上年同期高0.5和2.6个百分点;M1比上年增长6.8%,增速分别比上月末和上年同期高1.3和3.4个百分点;M0同比增长9.5%。当月净回笼现金1778亿元。从信贷数据来看,5月份资金保持宽松态势,且考虑到国外疫情发展及普遍货币政策来看,接下来国内货币流动性大概率继续保持宽松。目前来看,疫情后国内复工复产积极,同时资金状况良好,这给整个市场带来较为良好的支撑。不过考虑到实际经济结构,资金仍会重点流入建筑行业,制造业对资金的吸引力则相对较低。

二、上半年钢铁市场总结

从上半年钢铁PMI及各分项指数走势来看,上半年钢铁行业整体运行态势偏紧。上半年钢铁PMI均值为45.3%,较去年同期下降5.5个百分点。年初受春节停工和新冠疫情影响,市场需求下降。二季度随着国内疫情影响逐渐减弱,新订单指数有所回升,总体来看,上半年新订单指数为42.4%,较去年同期下降10.8个百分点,市场需求整体偏紧。上半年新出口订单指数均值为35.1%,较去年同期下降10.6个百分点,出口情况较不乐观。据海关总署数据,1-5月份,全国累计出口钢材2500万吨,同比下降14.0%。

相比于需求端,生产与去年相比变化幅度不大,虽然一季度钢厂生产有所缩减,生产指数也较去年同期下降8.8个百分点。但二季度以来,在需求和利润带动下,生产回升势头较好。上半年生产指数为47.4%,仅比去年同期下降3.4个百分点。从目前情况看,市场总体仍是供大于求态势。据国家统计局数据,1-5月份,全国粗钢产量为4.12亿吨,同增1.9%;生铁产量为3.56亿吨、同比增1.5%;钢材产量为4.88亿吨、同比增长1.2%。

从供需结构来看,钢厂接单降幅大于生产降幅,一季度物流不畅,导致产成品库存增加,钢材库存达到历史高位,二季度以来,物流逐渐恢复正常,去库速度显着,但仍未完全消化一季度的库存,较去年同期仍有一定涨幅,上半年产成品库存指数均值为42.8%,较去年同期上升0.8个百分点。据中钢协数据统计,截止6月中旬,重点统计钢铁企业钢材库存量1461.94万吨,相较去年6月底上升330.94万吨,去库压力较大。

一季度受库存高企和需求不足等因素,钢价在低位运行,随着二季度物流逐渐通畅,需求趋于好转,钢价也有所回升,整体来看,上半年钢价处于震荡回升态势,但相比去年同期仍有一定差距。螺纹钢指数上半年均值为3548元/吨,较去年下降403元/吨。市场价格较去年下行,钢厂利润也相应下降。据钢铁协会统计,1-5月份,会员钢铁企业销售收入16422亿元,同比下降0.79%;利润总额419亿元,同比下降50.86%;销售利润率2.55%,同比下降2.60个百分点。

铁矿石供过于求的现象也逐渐转变,一季度由于国内疫情影响,铁矿石需求下降,而国外供货商则基本没受影响,价格处于震荡态势,二季度以来巴西澳大利亚等地疫情逐渐严重,港口发货受到影响,而国内需求复苏刺激铁矿石消费,供需关系逐渐转换,铁矿石价格逐渐走高,上半年铁矿石平均价格为90.96元/吨,处于历史高位。据海关总署数据,1-5月份,全国累计进口铁矿石4.45亿吨,同比增长5.1%。

三、后市研判

(一)全年钢铁生产预计小幅增长

为保障经济稳定发展,国家加大了宏观政策实施力度,坚持稳中求进工作总基调,推进“六稳”、“六保”工作,启动一批重大项目,包括加快传统基础设施和新型基础设施建设,实施老旧小区改造,促进传统产业改造升级,扩大战略性新兴产业投资,调动民间投资积极性,对钢铁行业发展具有较为稳定的支撑作用,有望带动钢厂生产稳中有升,预计上半年及全年钢铁生产将实现小幅增长。

(二)后市钢材需求仍有保障

6月以来,若干省市因暴雨发生洪涝灾害。受此影响,目前国内已有多省市发布停工通知,给基建钢材需求带来影响,但这部分钢材需求不会消失,“十三五”建设规划任务年底前就要完成,在南方恶劣天气结束以后,工地或将加快进度赶工期,到时因暴雨影响的钢材需求也会重新恢复。房地产市场方面,1-5月份,受疫情影响,房地产开发投资同比下降0.3%,但降幅比1-4月份收窄3.0个百分点;1-5月份房屋新开工面积下降12.8%,降幅收窄5.6个百分点;房地产开发企业土地购置面积比同比下降8.9%,降幅比1-4月份收窄3.9个百分点;土地成交价款2429亿元,增长7.1%,1-4月份为增长6.9%。从市场了解来看,房地产行业表现差异加剧,热门一线城市成交情况良好,三四线市场则表现一般。在当前整体资金状况良好的情况下,短期内资金继续向房地产行业流入的概率较高,这对市场的整体支撑也相对较强。综合来看,等恶劣天气结束以后,各地全面复工后,基建和房地产仍会给钢材需求带来支撑。

(三)国外矿石价格或将有所下降

目前巴西新冠疫情并未得到有效控制,但有关方面依然决定恢复开采前期因疫情关闭的矿区,预计巴西港口发运量会有所恢复。澳大利亚方面的矿山检修也逐步完成,发运量预计升高,整体来看,国际铁矿石供给端逐步恢复,铁矿石价格或有一定下降空间。需要关注的是,巴西疫情还在加快蔓延,形势较为严峻复杂,不能排除再次爆发导致铁矿石被迫减产的可能性,应予以持续关注。

综合来看,6月份,钢材需求有所下滑,但钢厂生产在利润驱使下继续上升,钢厂库存有所累积,钢材价格也震荡下降。原材料价格继续上升,企业成本压力较大。上半年,钢铁行业受到疫情较大影响,之后运行态势逐渐好转,但需求整体偏紧,生产持续增长,供需结构矛盾有所显现。预计下半年,市场需求继续恢复,钢材生产保持增长,供过于求问题或持续存在,去库压力贯穿全年,钢价上行空间预计有限。铁矿石供给将逐步趋向正常,价格或趋于下行。