之一,“以销定产”模式的积极影响将淡化。

煤炭产能将进一步释放,2019年原煤产量将进一步增加;

一方面,经过近两年(特别是2018年以来)的整改,环保问题对煤炭生产的实际影响将趋于淡化;另一方面,环保问题“扩大化”倾向或将纠偏,对煤炭生产、运输的负面影响也将减弱;

在上述背景下,受高煤价的刺激,“以销定产”模式将有所淡化,“成本”问题对港口动力煤现货价格的支撑力度将减弱。

之二,铁路煤炭运输能力将保持快速增加。

1、铁路煤炭运输能力将继续增加(见下表)。

2017年全国铁路煤炭量同比增加2.53亿吨、增长13.3%;其中电煤发送量同比增加1.5亿吨、增长11.2%;

2018年预计全国铁路煤炭运量同比增加2.1亿吨、增长9.5%;其中电煤发送量同比增加2.4亿吨、增长16.1%;

2019年预计全国铁路煤炭运输完成25.5亿吨、同比增加1.9亿吨、增长8.1%;其中电煤发送量19.4亿吨,同比增加2.1亿吨、增长12.1%。

2、面向沿海港口的铁路煤炭运输瓶颈将得到彻底改善。

2018年,相对于港口下水煤炭的需求状况,面向沿海港口的铁路煤炭运力已经转向宽松。

2019年面向沿海港口的铁路煤炭运力将得到彻底改善。(1)蒙冀铁路有望增加4000万吨左右;(2)预计其它线路如瓦日铁路、兰渝铁路等增量超过3000万吨;(3)预计蒙华铁路投入运行将带来3000-3500万吨的新增煤炭运力。

★密切关注蒙华铁路带来的影响。将进一步削弱环渤海港口的地位和作用,对煤炭“海进江”供应和运输格局形成冲击。

煤炭运输能力大。蒙华铁路通道规划设计输送能力为2亿吨,运营初期能力有望达到4000万吨。

与环渤海港口下水煤的主要资源腹地相重合—晋、陕、蒙;与环渤海港口下水煤的主要消费地相重合—“两湖一江”。

之三,火电生产及电煤消费增速将放缓。

1、全国社会用电需求增速必将放缓。

2019年经济下行压力增大,包括电力在内的能源消费增速必然放缓;

清洁能源对火电生产的替代作用继续显现;

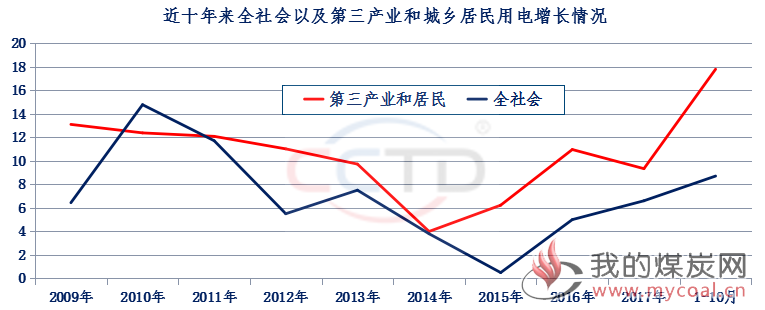

第三产业和城乡居民用电需求推动下的社会用电需求高速增长局面是否可持续(见下图)。

2、沿海地区电煤消费将继续低于全国平均水平。

截止到10月31日,全国主要发电企业的电煤消费总量为11.2亿吨,同比增长了9.0%;

同期,沿海地区六大发电企业的电煤消费总量为2.05亿吨,同比仅增长了2.8%(与环渤海主要港口煤炭下水量的增长水平相匹配);

之四,港口下水动力煤的地位和影响进一步下降。

1、环渤海港口下水动力煤的地位和影响已经开始下降。

环渤海港口下水动力煤市场将继续保持活跃;

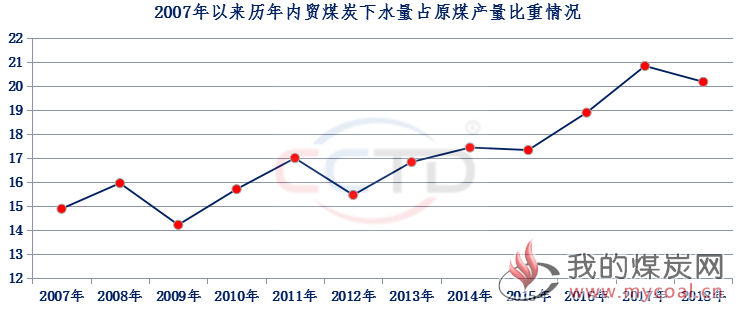

环渤海港口下水动力煤的地位和影响在2017年已经冲顶(见下图);

环渤海港口下水动力煤的地位和影响在2018年出现下降。

2、面向环渤海地区的动力煤需求或陷入长期低速增长局面。

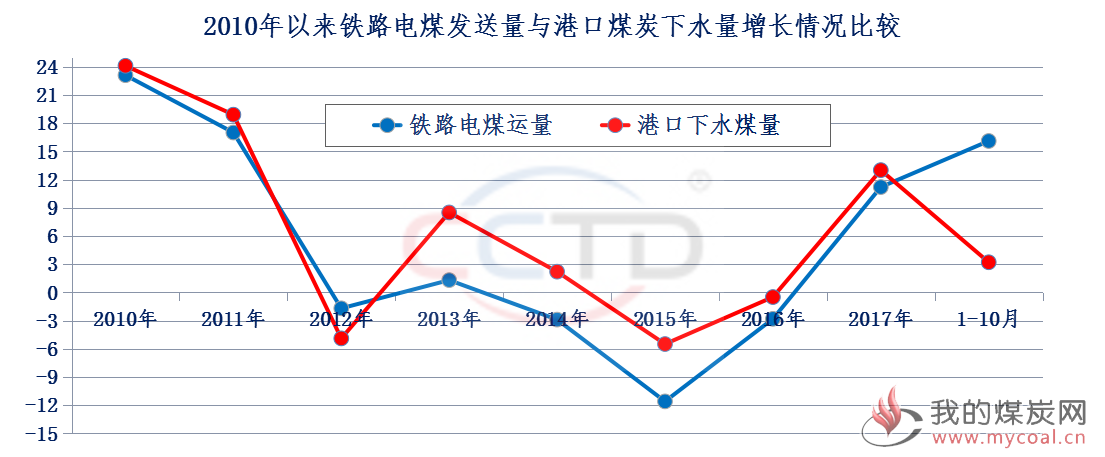

铁路直达发运到沿海、沿江地区消费企业的电煤数量持快速增加(见下图),相应减少了对环渤海地区的煤炭需求;

东南沿海地区高耗能产业已经出现向中西部地区转移倾向,社会用电需求的重心正在向中西部地区转移。

面向东南沿海地区的跨区送电快速增长。

蒙华铁路投入运行之后,环渤海港口下水动力煤的需求增速将进一步下降。

之五,进口政策是港口动力煤市场的最大变数。

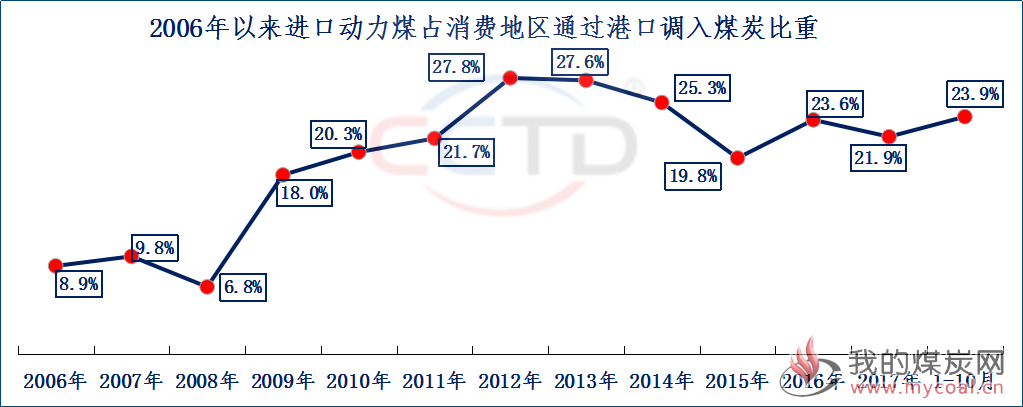

1、进口动力煤已经不可或缺。

2、进口动力煤对国内动力煤市场影响的特点。

进口动力煤的“砝码”作用突出。

进口动力煤存在“逆周期”投放现象。

进口动力煤不仅受到政策的影响;

进口动力煤数量变化的弹性比较大;

进口煤炭政策调整对市场预期的影响更大。

3、煤炭进口政策对市场的影响具有不确定性。

干预预期不容置疑;

干预时间难以把握;

干预措施踏雪无痕;

干预力度可大可小;

干预效果无法预估。

之六,各种动力煤价格有望更多运行在绿色区间。

2019年,国内动力煤市场的供求关系将趋于相对平衡,甚至向供大于求方向偏移的概率较大;

各种供应方式的动力煤价格中枢将出现整体下移,动力煤的年度长协价格、月度长协(包括外购)价格以及现货价格有望有更多时间运行在绿色区间之内。