中国第四轮并购浪潮正在兴起,在“一带一路”战略催化下,或将成为国有企业与民营企业共同参与的一次全民狂欢:首先,从国内并购为主逐步转向“国内+跨境”双轮驱动;其次,并购重点行业逐步从高科技、消费品等向多元化转变,从资本市场看,上至主板的高铁、电力、通信、工程机械和飞机制造,下至创业板的计算机、传媒等,都有望迎来并购催化剂。第三,国企民企角色变化,从民企高调唱戏、国企低调看戏,到民企国企大合唱。

(一)国内新一轮并购浪潮正在兴起

改革开放以来中国共经历了三次企业并购浪潮。第一次始于1984年,在“两权分离”的原则下,并购活动普遍在国有企业和集体企业间进行,在整个八十年代全国有6966家企业被兼并,转移资产82.25亿元;第二次是在1992年邓小平南巡后,市场经济得到快速发展,产权转让出现多样化,股权收购逐步占据主要地位;第三次是20世纪末21世纪初,国内企业在WTO和全球并购此起彼伏的压力下,出现了一波新的并购浪潮,包括联想与赢时结合,搜狐收购Chinaren、华润控股万科等有影响力的事件。

当前,中国新一轮并购浪潮正在兴起。根据WIND统计数据,2015年至今A股上市公司重大重组事件共有303起,远远超出去年全年188起的规模,资本市场并购重组明显提速。普华永道发布的最新调研报告显示,2014年中国大陆企业海外并购交易数量和交易金额均创历史新高,特别是对亚洲其他国家企业的并购数量达到57宗,同比增长90%。

“一带一路”战略将对中国第四次企业并购浪潮的广度和深度产生重要影响。在“一带一路”国家战略大背景下,配合国企改革、多层次资本市场建设等改革红利,中国第四轮企业并购浪潮有望进入快车道。而这一轮的并购重组浪潮有可能国有企业与民营企业共同参与的一次全民狂欢。

(二)以史为鉴,马歇尔计划开启美国第三次并购浪潮

中国的“一带一路”战略与二战后美国的马歇尔计划不可简单同比,但后者在当时环境下出台的一些有助于本国企业“走出去”的政策措施,开启了美国企业的第三次并购浪潮,值得总结。

从19世纪末20世纪初开始,美国经历了三次企业兼并的浪潮。第一次兼并浪潮发生于19、20世纪之交,主要为同一产业部门的大企业吞并小企业;第二次兼并浪潮发生在20世纪20年代,其特点是从控制生产开始,到控制原料的供应和加工,直至最终控制销售市场;第三次兼并浪潮发生在二战后,从50年代中期至70年代,通过在产品的生产和销售上互不联系的企业进行合并和吞并,从而形成混合联合公司。这轮并购潮从一开始就不是仅以争夺美国国内市场为主要目标,而是以世界市场为导向,为世界市场设计商品,根据全球资源(物质资源和人力资源)的不同分布情况,同时在几个国家生产,并把自己的金融和销售战略瞄准世界市场。由此,通过战后混合兼并的美国大公司纷纷成为现代跨国公司。它们拥有巨额的资本、广泛的经营范围,并且其业务经营强调“全球战略”,因此可以获取庞大的利润。

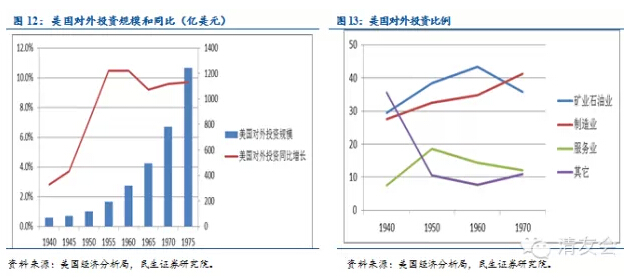

马歇尔计划在这次并购浪潮中发挥了重大作用,是现代跨国公司大批出现的直接催化剂。二战结束后,利用马歇尔计划对西欧各国援助的机会,美国政府与被援助国签署有利于美国对外投资的双边协议,包括美国监督受援国重工业,受援国放弃国有化,并且给予市场充分自由,保障美国对外投资安全,减低关税,给予美国企业免税条款等。同时在国内,美国政府对待企业特别是对待大公司采取十分宽容的态度,通过美国进出口银行给海外投资的企业提供廉价的贷款。这些条件给予了美国对外投资极大的便利。美国对外投资1945年为84亿美元,1950年增长到了118亿美元,1955年194亿美元,1960年319亿美元。从1950年到1960年,美国对外投资规模同比增长一直稳定在12.9%。到1960年,美国对外直接投资占国际直接投资的47.1%。到1965年,美国的跨国公司达3300家,控制大约23000个海外分支机构和全球对外投资的60%。这些投资中,矿业、石油等产业占比最大,约占40%左右,其次是制造业,约占33%左右,并且逐年上升。

(三)“一带一路”将点燃中国第四次并购浪潮

中国“一带一路”战略不会也不可能复制美国以无偿援助为名附带商业不平等条款帮助本国企业跨境并购的模式,但借助“一带一路”战略,中国第四次企业并购浪潮有望提速,并在广度和深度上超越前三次。

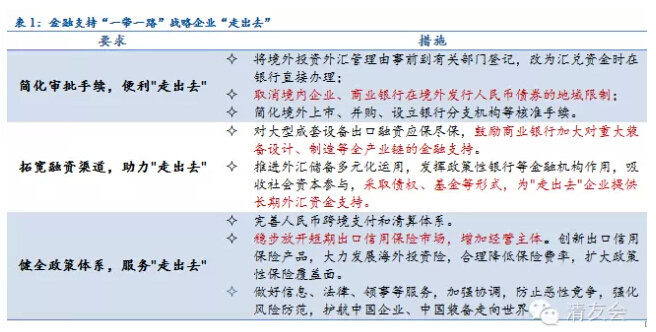

第一,提供金融财税支持,减少了并购成本。去年12月24日国务院常务会议上部署加大金融支持企业“走出去”力度,提出从简化审批力度、拓宽融资渠道、健全政策体系等方面加快资金融通。中国政府力推的亚投行法定资本1000亿美元,丝路基金的初始投资金额亦达到400亿美元,两家机构一旦成立将通过债券发行等资本市场工具撬动的资金量级必以万亿美元计算。财税方面,4月20日国税总局公布了10项税收措施服务“一带一路”。

第二,以国家综合实力背书,降低了并购风险。“一带一路”提高到国家战略高度,在不久前出台的愿景与行动文件提出了坚持开放合作、坚持和谐包容、坚持市场运作、坚持互利共赢的区域共建四项原则。亚投行等国际金融组织的建立,吸引更多利益攸关的合作方,以国家综合实力背书,有助于降低企业并购风险。

第三,加速国企改革和金融改革,拓宽了并购范围。在“一带一路”鼓励企业“走出去”背景下,国企改革和金融改革明显提速。国有企业层面。4月下旬媒体纷纷报道由国资委监管的112家央企可能会重组为30到50家左右。5月18日媒体公布的国务院批转国家发展改革委《关于2015年深化经济体制改革重点工作的意见》中,首次提出要“制定中央企业结构调整与重组方案”,未来几年或将涌现央企并购重组浪潮。民营企业层面。包括注册制、新三板等在内的多层次资本市场改革为民营企业家并购重组提供了资金来源,而国内资本市场的持续火爆则为民营企业家提供了巨大的估值吸引力。

(四)规模影响远超前三次,走出国门看并购大戏

“一带一路”、国企改革、多层次资本市场等改革大背景下,南北车合并很可能是中国第四轮企业并购浪潮的序幕。而这一轮的并购重组浪潮有可能国有企业与民营企业共同参与的一次全民狂欢,规模和影响将超越前三次并购浪潮。

第一,从国内并购为主逐步转向“国内+跨境”双轮驱动;

第二,并购重点行业逐步从高科技、消费品等向多元化转变,从资本市场上看上至主板的高铁、电力、通信、工程机械和飞机制造,下至创业板的计算机、传媒等,都有望迎来并购催化剂。

第三,国企民企角色变化,从民企高调唱戏、国企低调看戏,到民企国企大合唱。