1 前言

北美非常规油气交易比较活跃,全球90%以上的非常规油气交易都发生在北美,其中美国非常规油气交易占到北美的74%左右,加拿大占到36%左右。市场交易的非常规油气资源类型主要包括页岩油气、煤层气、油砂、重油、油页岩等,页岩油气是最主要的资源类型,交易额占到北美地区油气交易总额的50%左右,在北美上游油气交易中占据重要地位。对北美页岩油气交易现状、并购趋势和投资机会进行分析,提出石油公司在北美获取页岩油气资产的策略,可以为石油公司开展北美非常规油气业务提供一定的借鉴。

2 北美页岩油气交易状况

2.12014年美国页岩油气交易有所回升,加拿大仍旧低迷

由于北美天然气价格持续低迷,美国市场上此前抢眼的页岩气在2011年后交易额大幅下降,受此影响,2013年页岩油气交易额较2009年大幅下降47%。进入2014年,页岩油交易稳步增长,页岩气交易也开始回升,截至7月底,美国页岩油气交易额达到269亿美元,超过去年全年交易额。

而加拿大表现出与美国不同的趋势,在2012年页岩油气交易额达到高点后,2013年大幅下降,全年页岩油气交易额为55亿美元,创2009年以来的新低。2014年继续下跌,截至7月底,加拿大页岩油气交易额仅15亿美元。

美国页岩油气交易额超过常规油气,成为美国油气交易中最大的单一资源品种,页岩油气交易额占上游油气交易额的比例除2012年较低外,最近5年基本都在50%以上。加拿大页岩油气交易额占比在2012年达到顶峰后,近两年呈下滑趋势,尤其是2014年仅为11%(见下图)。

2.2美加两国在页岩气和页岩油的交易上表现截然不同

在北美油价高位运行、天然气价格持续低迷的情形下,美加两国页岩气和页岩油交易的表现截然不同。北美相对较低的天然气价格拉低了页岩气资产的效益,很多成熟区带的页岩气资产处于盈亏平衡状态,而页岩油投资效益较好。在这种背景下,美国页岩油气交易发生了大的变化,页岩气交易大幅下滑,页岩油交易稳定增长。

2012年页岩气交易额同比大幅下降3/4,2013年、2014年仍然保持低迷。2009年、2010年的页岩油交易较少,但2011年交易额大幅上升,2012年超过页岩气,2013年则达到页岩气交易额的5.2倍(见下图)。

加拿大页岩气交易额高于页岩油。加拿大2010年页岩油交易额为12亿美元,不到页岩气交易额的一半,2011年、2012年页岩油交易额仅为页岩气的18%。虽然2013年、2014年页岩气交易额大幅下降,但页岩油的交易同样低迷(见下图)。

加拿大页岩气交易较页岩油活跃,主要是由于加拿大政府出口天然气的意愿强烈,积极推动本国LNG项目建设和出口,外国石油公司,尤其是天然气消费需求增长迅速的亚洲国家的石油公司,如马来西亚石油公司、日本国家石油公司、印度石油公司以及中石油、中石化等普遍看好加拿大天然气的出口前景,最近几年纷纷进军加天然气领域,出手购买该国天然气资产,以控制LNG项目的上游原料来源。

2.3小型石油公司是页岩油气交易的主力

2012年统计数据表明,美国独立油气生产商达到13000多家,有60%的油井掌握在私人和中小石油公司手中。小型石油公司虽然交易规模小,但交易次数多,近年来页岩油气交易总额超过了大中型石油公司(见下图)。

尽管从统计数据上看,北美小型石油公司油气交易活跃,但大中型石油公司掌握着较多的非常规区块,规模相对较大,并且在证券交易所上市或者是多个资本持股,建立了现代公司治理制度,管理规范。对于拟进入北美非常规油气市场的外国石油公司而言,那些掌握较多区块面积、规模较大、公司治理更加规范的大中型独立油气公司是值得关注的对象。

3 北美页岩油气交易趋势

3.1储量交易比重增加,区块交易比重减少

油气交易主要分为储量交易和区块交易,储量交易是指已有储量的区块交易,而区块交易是目前尚无储量发现、需要进一步实施工作量的区块的交易。页岩区带核心区域的交易是储量交易,外围一般是区块交易;而新兴区带可能既有储量交易也有区块交易。

在北美页岩油气交易中,储量交易的比重在增加,区块交易的比重在减少。2011年,北美页岩油气储量交易额所占比例达到68%,尽管在2012年这一比例有所降低,但2013年仍上升至87%。2014年截止到7月底,储量交易所占比重达到了93%。从交易次数来看,2011年以来储量交易次数逐渐增加,而区块交易次数在减少(见下图)。这种变化趋势说明页岩油气交易中储量资产或者正在生产的油气资产更受青睐,买家更加注重眼前“看得着”的利益。

3.2美国页岩区带交易由富气区带转向富油区带

美国是全世界页岩区带最多、资源最丰富、商业化程度最高的国家,已明确的具有页岩油潜力的区带主要包括Bakken、Eagleford、Wolfcamp/Cline、Niobrara、Woodford等,已经明确是页岩气区带的主要有Marcellus、Fayetteville、Haynesville、Barnett、Eagleford、Woodford等。

美国的页岩区带交易近年来发生了较大变化,2005~2010年,Marcellus、Barnett等页岩气区带交易是页岩油气交易的主力,而Bakken、Eagleford所占比例都不到10%。

2011~2012年两年间,Marcellus、Barnett区带交易额所占比例下降到10%以下;相反,Bakken、Eagleford区带交易额所占比例上升到10%以上,超过Marcellus、Barnett区带。2013年至2014年7月底,Bakken和Eagleford区带交易额所占比例继续大幅上升,远大于含气的Mardcellus和Barnett区带。这说明在目前北美天然气价格低迷的情形下,买家更看好富含油的区带,页岩区带交易由富气的Marcellus、Barnett等区带转向富油的Bakken、Eagleford等区带。

3.3成熟区带核心区域交易活跃、交易额比重大

成熟区带核心区域交易额所占比重达到90%以上。以Bakken区带为例,其核心区域交易额占该区带交易总额的比例连续4年都在90%以上。2014年截止到7月底,Bakken区带核心区域的交易额为78亿美元,而外围区域不到2亿美元。Eagleford也表现出同样的现象,近年来其核心区域交易额所占比例达到了90%以上,2014年截止到7月底,核心区域成交额达到67亿美元,而外围区域还没有达成一笔交易。

二叠系(Permian)、Montney等成熟度相对较低的区带,由于待发现区块占比大,核心区域交易额所占比例相对较小,但仍然是交易的主要区域。二叠系核心区域交易额所占比例在70%左右,加拿大Montney区带随着外围交易的逐渐活跃,核心区域所占比例逐渐减小,但2014年仍达到57%。

尽管外围区域交易额所占比例小,但是也有相当数量的交易次数发生。Bakken区带2011年、2012年外围区域交易次数达到了20次,超过核心区域的交易次数。二叠系、Montney区带外围区域交易次数正在增加,Montney则表现更为明显,在2011年、2012年几乎没有外围区域的交易,而2013年、2014年外围区域交易次数达到了9次,与核心区域交易次数相当。

3.4新兴区带交易逐渐活跃

美国页岩油气区带交易除Bakken、Eagleford、Marcellus、Haynesville等成熟区带和Niobrara、wood-ford等成熟度相对较低的一些区带外,其他新兴区带的交易也开始出现,只是交易额低,交易次数也少。

如2012年Woodbine、Pearsall、Piceace、Eaglebine等页岩区带都有交易发生,Piceace区带交易额甚至达到了36亿美元;2013年、2014年Tuscaloosa、GrantieWash、Bossier、HuntonLimestonde、Marmaton等新兴区带出现交易,Tuscaloosa、GrantieWash等区带的交易次数相对较多。

加拿大新兴页岩油区带的交易逐渐活跃,如Cardium、Viking等区带。早期加拿大页岩油交易主要集中在CanadianBakken区带内,2010年后,由于CanadicanBakken区带的交易门槛提高,所提供的可售区块面积较少,与此同时,Cardium、Viking等区带相继发现油气,交易变得活跃,逐渐成为加拿大页岩油区带交易的主力(见下图)。

Montney是加拿大主要的页岩气区带,近两年随着湿气的发现,Mont-ney湿气区域的交易开始活跃。2013年,Montney湿气区发生了5笔交易,交易金额达到4.7亿美元;2014年其他新兴区带没有发生交易,仅Montney湿气区发生了一笔交易。

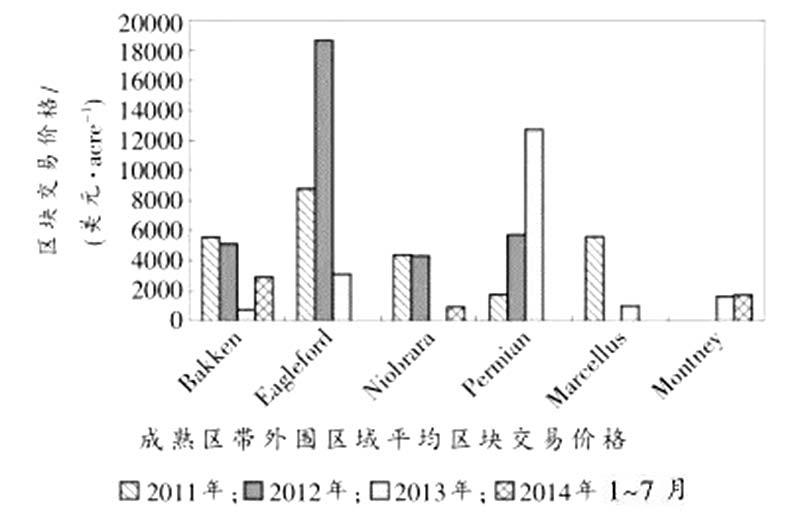

3.5成熟区带核心区域交易价格上涨,外围区块交易价格呈下降趋势

最近两年,北美页岩油资产成为石油巨头和北美大中型石油公司关注和争夺的焦点,仅Bakken、Eagleford两个区带的核心区域交易就占到美国页岩油气交易额的一半,而Bakken、Eagleford核心区交易价格高,在整体上拉升了成熟区带核心区域的交易价格。

Bakken核心区域平均区块交易价格具有明显的增长趋势,2012年为5493美元/acre(.856m2,下同),2013年上涨到9633美元/acre,而到2014年7月底,大幅增长至2万美元/acre以上。Eagleford油层地质条件和Bakken相差无几,但在位置上更靠近墨西哥湾沿岸炼厂,油气输送更加便利,因此相对Bakken更受投资者青睐,近3年来除2012年外,2013年、2014年核心区域平均区块交易价格都达到了2万美元/acre以上。

2013年Eagleford核心区域发生了10笔交易,其中有4笔区块交易价格超过4万美元/acre。二叠系盆地Wolfberry/wolfcamp、BoneSpring、Spraberry、Cline等页岩油区带交易非常活跃,交易价格非常高。

2014年截止到7月底,其核心区域区块平均交易价格突破3.5万美元/acre,是北美成熟区带中平均交易价格最高的区块。含气区带的区块交易价格相对较低,Marcellus整体交易价格较低,但2014年区块交易价格有相当大的上升。加拿大Montney区带在经历2011年、2012年的较高价格后,最近两年其页岩气资产吸引力下降,核心区域交易价格仅为3000美元/acre左右(见下图)。

在成熟区带核心区域交易价格快速增长的同时,外围区块平均交易价格明显降低。Bakken区带最近两年外围区块平均交易价格呈下降趋势,不到3000美元/acre;Eagleford外围区块交易价格高于Bakken,但最近两年较2011年、2012年也有大幅下降;Marcellus、Montney外围区块平均交易价格仅为1000美元/acre左右(见下图)。

3.6新兴区带交易价格整体较低

新兴区带区块交易价格基本上低于7000美元/acre,但各区带交易价格高低有别。GrantieWash区带交易价格相对较高,两个分析周期的平均价格都在6000美元/acre以上,价格最低的是Tuscaloosa区带,平均交易价格仅几百美元;Utica、Woodbine、加拿大Viking等区带2013年至2014年7月交易价格较高(见下图)。

4 北美页岩油气产业效益

受北美天然气价格持续低迷的拖累,北美页岩油气产业的经济性大幅下滑。伍德麦肯兹(Wood-mac)2013年底的一份报告显示,勘探业务全球领先的33家石油公司中有17家在北美开展页岩油气勘探开发业务,其中仅有6家通过勘探发现了油气储量,创造了油气价值;大部分石油公司虽然取得了油气发现,但并没有创造油气价值,经济效益处于盈亏平衡线附近,ExxonMobil、Shell、BP、Total等跨国石油巨头也不例外。

在取得较好经济效益的6家石油公司中,康菲是唯一的跨国石油巨头,其他5家为北美独立石油公司(见下图)。

无独有偶,IHS在2014年6月发布了一份北美17家大型独立石油公司油气储量增长和投资回报的报告,报告显示尽管大多数独立石油公司实施了业务重心由页岩气向页岩油的转移,但经营业绩仍让人失望,17家石油公司整体三年平均投资回报率仅为8%,储量三年平均复合增长率为5%,如下图所示。

17家石油公司中,仅有4家投资回报率在两位数以上,大部分在7%左右。这17家石油公司的主要资产是位于北美的页岩油气,一定程度上说明在当前投资环境下,北美页岩油气产业的经济性整体较差。康菲、安纳达科等石油公司能够取得较好的经营业绩,分析其原因,有以下几个因素:

①在成熟区带拥有大规模的资产。康菲公司在Bakken、Eagleford区带分别拥有6.5×104acre和20×104acre的净区块面积,安纳达科在Eagleford区带拥有20×104acre的净区块面积,诺贝尔公司在Marcellus、Niobrara区带分别拥有31.4×104acre、64×104acre的净面积。

②低成本进入成熟区带的核心区域。有三种方式:

首先是拥有原始区块,如阿帕奇和西方石油公司拥有二叠系盆地Bonespring、Wolfcamp、Cline等页岩区带的原始权益。

其次是早期以极低成本获取页岩油气区块,康菲、安纳达科就是较好的例子。安纳达科2006年并购西部天然气公司,获得了大规模的页岩油气区块,而当时并购的主要目的资产并非是页岩气,页岩气区块仅作为附属资产(作价低);康菲公司于2006年并购了伯灵顿资源公司,页岩油气区块也不是主要目的资产,而这些以极低成本获取的页岩资产在实现商业化后为康菲公司带来了可观的效益。

第三是以低成本快速跟进获取区块。康菲公司在早期以300美元/acre的极低租赁成本获取了大量Eagleford的区块;诺贝尔公司在2005年、2006年相继以较低的成本获取Niobrara的区块;赫斯公司成功实施早期连续快速跟进策略,2004~2005年在Bakken获得11.8×104acre的区块,2007年获得10.7×104acre,2008年获得19×104acre;阿帕奇公司也采用了这种策略。

③页岩油气资产中原油和天然气的资产结构也是影响效益的关键因素。在伍德麦肯兹的分析报告中,5家跨国石油公司虽然发现了97.5×108bbl油气储量,但仅有33%是原油,若将效益较好的康菲公司的油气储量剔除,这些超大型石油公司发现的原油储量比例仅为17%,而全部17家公司发现的油气储量中原油比重仅为38%。

5 北美页岩油气投资机会

尽管从整体上看北美页岩油气产业的经济性并不是很好,但页岩油仍具有较好的投资效益,页岩气从动态上看,随着北美气价的上升,未来也具有一定的投资价值。北美政治稳定、市场开放程度高、基础设施完善,无疑是全球投资环境最好的地区,而页岩油气交易的活跃,表明石油公司仍然看好北美页岩油气资产。

5.1油气政策上的有利因素和不利因素

5.1.1不利因素

①美国实施“全面能源战略(all-of-above)”,拟取消油气开采财税优惠。奥巴马政府上台后全力推行“全面能源战略”,其实质是降低对传统化石能源的依赖,推动传统能源、新能源等各种能源的均衡发展。

作为推进该战略实施的重要步骤之一,奥巴马政府最新发布的2015年财政预算草案拟取消对石油和天然气行业的财税优惠,包括取消无形钻井成本费用化扣除,禁止油气公司享用国内生产商税收抵免优惠,取消石油、天然气的百分比折旧政策,延长独立石油公司地球物理勘探花费摊销期至7年等措施。如果该草案获得通过,会增加石油公司税赋,页岩油气的赢利能力将被削弱。

②加拿大修订投资法案,限制外国国有实体控股性收购油气资源。在2012年12月批准中海油对Nexen公司的收购之后,加拿大政府随即宣布修改《加拿大投资法》(ICA),新规定加大了对外国国有企业控股性收购加拿大公司的审查力度。对于WTO成员国的国有企业,并购金额超过3.44亿加元的交易要接受审查,同时对于加政府认为可能会危害其国家安全的交易,也要接受审查。

理论上讲,无论并购金额多少、是否属于控股性并购,都有可能要接受政府审查。修订后的加拿大投资法案极大地限制了境外投资者、特别是境外国有控股企业的投资,2013年与能源相关的外国直接投资出现了暴跌,从2012年的270亿美元下跌到20亿美元,降幅达92.6%。

5.1.2有利因素

①加拿大政府积极推动油气出口多元化。长期以来,加拿大油气出口严重依赖美国,但近年美国页岩油气的发展使之极大地减少了对加拿大的进口依赖,两国规划中的KeystoneXL石油管道项目也停滞不前,迫使加拿大不得不考虑摆脱过度依赖美国的油气出口模式,致力寻求能源出口的多样化。

2014年3月,加拿大政府批准了其西海岸的4个长期的LNG终端出口许可,这4个出口终端为西北太平洋LNG项目、鲁伯特王子城LNG项目、加拿大西海岸LNG项目以及伍德菲伯LNG项目,年出口总能力可达7338×104t。

②美国放宽油气出口限制。为应对石油危机,美国于20世纪70年代中期颁布原油出口禁令,至今已持续近40年。2014年6月,美国商务部允许两家德克萨斯州的公司出口未精炼原油,长达40年的美国原油出口禁令出现松动。此次美国放松原油出口禁令,背后的原因主要是美国原油产量爆发式增长,原油供应充裕。

美国能源信息署(EIA)2014年5月发布的数据显示,美国原油日产量增加7.8×104bbl,达到842.8×104bbl,创1986年10月以来的新高。据美国布鲁金斯研究所估计,2015年起美国每天将可能有最多70×104bbl的原油用于出口。在天然气方面,根据美国法律,对与美国签订自由贸易协定的国家/地区不限制天然气出口,随着TTP、TTIP协议谈判的深入,美国向亚洲和欧洲的出口潜力将会增加。

此外,美国LNG出口也有望实现突破,截至2013年9月,美国能源部已批准了4个面向非自贸协定国的LNG出口项目,出口总量达到约1.8×108m3/d。

5.2从经济、技术因素上看页岩油气行业显示出向好趋势

5.2.1单井产能有所增加

根据美国能源信息署(EIA)2014年7月的一份调查报告,美国六大页岩油气主力产区Bakken、Ea-gleford、Niobrara、Permian、Marcellus、Haynesville的新井产能和产量,2014年相对2013年都有幅度可观的增长。

EIA将首次采出石油和天然气的井定义为新井(言下之意,以往老井进行措施后重新投入生产的不作为新井对待),第一个月内的产量作为新井产能。页岩油主力产区Bakken、Eagleford、Niobrara新井产能增幅在20%左右,页岩气主力产区Marcellus、haynesville新井产能增幅也在10%以上;大部分主力产区油气产量相对于上年同期也有10%~30%的增长幅度。

5.2.2钻井投资有望下降5%

伍德麦肯兹预计,由于采用丛式钻井和钻井效率的提高,美国页岩油气区带钻井,尤其是Bakken、Eagleford和Marcellus等区带单井钻井支出2014年平均降低约5%。同时受惠于超压压力泵的使用,未来钻井支出会进一步降低。

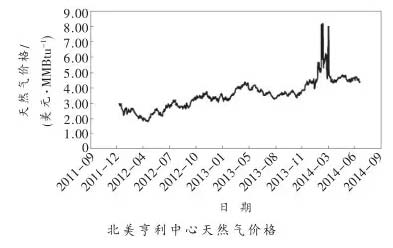

5.2.3气价逐步回升到页岩气盈亏平衡价格区间

北美天然气价格在2012年4月触底之后开始回升,2013年亨利中心年均气价为3.6美元/MMBtu(.06J,下同),同比大幅增长31%。进入2014年,北美天然气价格进一步上涨,2月份一度冲破8美元/MMBtu,创造了自金融危机以来北美的最高气价,尽管随后几天价格回落,但也在5美元/MMBtu以上小幅波动。根据EIA的统计数据,亨利中心天然气均价在2014年上半年达到4.9美元/MMBtu(见下图),已高于北美大部分页岩气区带的盈亏平衡价格。

根据伍德麦肯兹的分析数据,北美大部分页岩气区带的盈亏平衡价格低于4.9美元/MMBtu,包括Marcellus、Haynesville等区带,仅有U-tica-Quebec等少数几个区带盈亏平衡价格高于4.9美元/MMBtu(见下图)。

5.3北美大型独立石油公司大量非常规油气资产待剥离

5.3.1没有一家大型独立石油公司在页岩区带形成垄断占有

北美大型独立石油公司掌握着北美大部分页岩油气资产,但没有哪一家石油公司形成对区块的垄断占有,如此使得页岩油气资产交易市场竞争充分。事实上,在Bakken、Eagleford等页岩区带,一般都有30~50家石油公司在进行经营,很少有公司的净面积能够单独占到20%以上的比例,大部分石油公司区块比例低于10%。

5.3.2大型石油公司正在进行资产重组和优化,大量资产待剥离

受全球油气行业经营环境的影响,主要资产为北美非常规油气的大型独立石油公司的经营业绩整体表现不尽人意,尤其是本土公司Chesapeake、Encana、Devon等经营业绩和财务状况都相当糟糕。Chesapeake拥有大量页岩油气区块,但页岩气资产比例大,占到60%,受天然气价格影响,投资回报率仅3%,资本负债率达40%。

Encana遭遇了同样的困境,其页岩气资产比例将近75%,资本负债率接近50%,投资回报率甚至为负。大型独立石油公司面临内部经营状况恶化、外部资本市场融资困难、股东投资回报压力大等多重压力,调整上游发展战略、出售资产改善现金流、进行资产重组成为必然选择。

目前已经有Hess、Marathon、Encana、Apahce、Conocophillips、Chesapeake、Devon等10家公司正在进行上游发展战略的调整,新的发展战略强调重建优质资产,简化运营模式,收缩多条战线,建立“单一”区带。2012年以来,这些公司已处置资产720亿美元,而同期并购资产仅170亿美元,基本上处于资产剥离状态。

根据伍德麦肯兹的估计,未来Hess、Marathon、Encana、Apahce、Conocophillips、Chesapeake、Devon等18家石油公司将有550亿美元的资产剥离计划,BG、Occidental、Talisman等公司未来资产剥离的可能性最高(见下图)。Encana已经宣布未来处置18亿美元的资产,Talisman在未来12~18个月内将出售20亿美元的资产,部分公司将成熟区带的核心资产挂牌出售。北美页岩油气市场未来有可能处于买方市场。

6 石油公司在北美投资策略建议

6.1将资产购买和出售有机结合,不断优化北美油气资产结构

美国和加拿大政府规定,土地及其附属矿产资源归土地主私人所有,允许私人在遵守法律的前提下将矿产资源自由转让,不受政府干预,租赁者可以将权益再次转租。在这种情形下,油气等矿产资源权益可以看作是一种可流转的商品,油气的这种属性使得区块的租赁与转租、资产的收购与出售在交易市场中相对容易实现。

中国石油企业在北美开展油气业务,应根据全球经济环境、油气工业发展形势以及公司的发展战略,持续进行并购和出售,开展资产的优化重组。油气资产的增值,既可以通过开发生产来实现,也可以通过勘探开发来发现油气、增加资源价值然后溢价卖出。总之,充分利用北美油气交易市场高度发达的优势,坚持资产运作理念,将资产购买和出售有机结合起来,不断优化北美油气资产结构。

6.2确定公司在北美的油气发展战略、资产结构,指导油气并购和运营

①制定合理的北美上游发展战略。确定在北美的油气发展战略,根据形势发展进行动态调整。在战略制定上,应结合自身的发展基础和发展阶段,寻求差异化的发展。一个关键点就是在投资总量约束的条件下,确定合理的资产结构,包括资源类型的比例、油和气的比例、开发区块与勘探区块的比例等。就页岩油气这种资源类型来说,一方面是页岩油、页岩气的大致比例,另一方面是就商业成熟度不同的资产大致确定一个比例。

②战略性持有页岩气资产。油气行业的经济性受价格、技术的影响特别大,动态来看,北美气价将来可能会回升到盈亏平衡价格区间甚至高于盈亏平衡气价,而非常规水力压裂、丛式钻井等技术的进一步发展将会使钻井效率提高、投资降低,未来页岩气的经济性可能会有较大幅度的好转。

在政策方面,加拿大政府积极推动天然气出口,批准“北方门户”管道建设,美国国内也有强烈的LNG出口呼声,对于北美页岩气来说都是有利因素。可以将当前效益较差而预期将来会有明显效益的资产作为一类并购对象,称为战略性持有。对于现金流充裕、风险承受能力较强的公司而言,可以考虑战略性持有一定数量的北美页岩气资产。

③重点获取页岩油资产。在北美油价高位运行的情况下,页岩油有较好的赢利空间。页岩油气区块可以大致分为成熟区带核心区、外围区域、新兴区带三大类型,一般来说成熟区带核心区投资风险小、进入门槛高;外围区域资源风险大、进入门槛低;而新兴区带一般来说大部分区域处于勘探期,资源风险高低不一,相应区块成本也有高有低。

对于石油公司而言,这三类资产都应持有。成熟区带核心区保证公司储量的替代和增长,外围区域和新兴区带可以通过自身勘探获得油气发现和储量,以使公司新增储量能够达到一个合理的结构。只是应根据上游发展需求及风险承受能力,大致确定三类资产的结构比例。

6.3轻重有别、循序渐进地获取三种不同类型的页岩油气资产

①页岩气重点关注成熟区带的资产。页岩气成熟区带尽管资源风险低,但由于气价低而不被看好。这一现象目前在美国正有所变化,Marcellus核心区域区块交易价格2014年以来大幅上涨,发生的三笔交易价格都在1.5万美元/acre以上。Hay-nesville区带最近几年交易案例很少,加拿大Mont-ney区带的交易价格仍然较低。在页岩气区块交易价格变化迅速且相对较低的时期,应该重点关注成熟区带的资产,如Marcellus、Haynesville以及加拿大的Montney等区带。对于外围区域及新兴区带,资源潜力较大的区块也应该在关注范围内。

②循序渐进地获取三种不同类型的页岩油资产。从勘探空间、竞争形势、效益和风险等多个因素来看,目前应该首先重点关注新兴区带的资产,其次是成熟区带核心区,然后是外围区域,轻重有别、循序渐进地获取这三类页岩油资产。

根据前述对北美页岩油气产业的经济性分析,在区带成熟之前抢占先机、低成本获得大量区块是一个非常重要的因素,而新兴区带勘探程度低、资源潜力大、可供选择的区块多,应该作为重点关注的目标。

优选资源潜力大、具有商业前景的区块,一旦区块有所突破实现商业化后,将会获取可观的投资回报。德克萨斯州东部的Bossier页岩,安纳达克盆地以油为主的Cleveland、Marmaton页岩和Eaglebine、Grantiewash、woodbine等,还有加拿大的Viking、Cardium、shau-navon等页岩区带都已显示出这种特征。

至于核心区域资产,虽然风险低,但由于进入成本过于昂贵,会大幅影响投资收益。这部分资产也是正在进行战略调整的北美独立石油公司争夺的焦点资产,包括ExxonMobil等石油巨头也在紧密关注这类油气资产,伺机收购。

这类资产竞争激烈、勘探空间小,但是由于效益“可以预期”、风险小,有其优势的一面,重要程度应该排在第二位。外围区域由于资源潜力相对较小、风险大,排在最后。当然,对于处于核心区周围或者邻近“甜点区”的外围区域,或者是新近商业化的区带如二叠系盆地的页岩油区带,资源潜力大,而且基础设施也相对要好,这部分也可以作为重点目标资产看待。

6.4近期应重点关注大型独立石油公司的资产剥离动向

Encana、Chesapeake、Talisman等拥有大量页岩油气区块的公司,经营遭遇困境,加之近期国际油价大跌,这些公司股价下跌,加剧了困难。据彭博社数据,Chesapeake股价2014年10月9日大跌7%,其他石油公司股价也下跌5%左右;10日美能源个股再度集体走软。

显然,目前的形势加大了这些石油公司出售非战略资产的愿望和力度,近期应该重点关注这些北美公司的资产运作动态,抓住机遇,以获取较优质的页岩油气资产。